Как учитывать основные средства стоимостью до 100 000 рублей

С 2016 года лимиты стоимости основных средств скорректированы. Учет имущества до 100 000 рублей имеет ряд особенностей, а в налоговом и бухгалтерском учете могут возникать разницы. Как без ошибок вести учет таких средств, на что обратить внимание, расскажем в статье.

- Лимиты стоимости

- Учет временных разниц на примере

На какой счет оприходовать компьютер стоимостью менее 40000

Mozilla/5.0 (X11; Linux x86_64) AppleWebKit/535.11 (KHTML, like Gecko) Chrome/17.0.963.66 Safari/535.11

Организация работает на общем режиме налогообложения. Был приобретен компьютер стоимостью менее 40 000 рублей, который был оприходован на 10 счет и передан в эксплуатацию. Сейчас у этого компьютера вышел из строя системный блок. Был приобретен новый системный блок стоимостью более 40 000 рублей.

Как оприходовать новый системный блок?

Рассмотрев вопрос, мы пришли к следующему выводу:

В данном случае существуют основания для учета системного блока как в составе МПЗ, так и в составе основных средств. При выборе второго варианта срок полезного использования устанавливается организацией самостоятельно.

Обоснование вывода:

Правила формирования в бухгалтерском учете информации об основных средствах организации регламентированы ПБУ 6/01 «Учет основных средств» (далее — ПБУ 6/01).

Согласно п. 4 ПБУ 6/01 «Учет основных средств» (далее — ПБУ 6/01) актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в течение длительного времени, то есть срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организация не предполагает последующую перепродажу данного объекта;

г) объект способен приносить организации экономические выгоды (доход) в будущем.

К основным средствам относятся, в частности, оборудование и вычислительная техника (п. 5 ПБУ 6/01). При этом из абзаца 4 п. 5 ПБУ 6/01 следует, что стоимостной критерий для отнесения актива, отвечающего условиям, предусмотренным п. 4 ПБУ 6/01, устанавливается организацией самостоятельно и закрепляется в учетной политике. Активы, стоимость которых менее установленного в учетной политике стоимостного критерия для учета основных средств, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов (МПЗ).

Пункт 6 ПБУ 6/01 предусматривает, что единицей бухгалтерского учета основных средств является инвентарный объект. Инвентарным объектом основных средств признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы. Комплекс конструктивно сочлененных предметов — это один или несколько предметов одного или разного назначения, имеющих общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно.

На практике такие предметы, как системный блок, монитор, клавиатура, компьютерная мышь, принято рассматривать как комплекс конструктивно сочлененных предметов, представляющих собой единое целое, предназначенный для выполнения определенной работы, который принимается к учету в качестве единого инвентарного объекта (смотрите письма Минфина России от 04.09.2007 N 03-03-06/1/639, письма от 02.06.2010 N 03-03-06/2/110). Аргументация для такого подхода заключается в следующем. Системный блок, монитор и т.д. не выполняют самостоятельных функций и являются элементами комплекса конструктивно сочлененных предметов персонального компьютера, в связи с чем эти активы не могут являться отдельными инвентарными объектами.

В соответствии с п. 14 ПБУ 6/01 изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств.

По нашему мнению, с учетом положений п. 2 ст. 257 НК РФ, который расшифровывает понятия работ по достройке, дооборудованию, модернизации, затраты на приобретение нового системного блока для компьютера можно рассматривать в качестве расходов на модернизацию (реконструкцию) компьютера. Следовательно, такие расходы могут увеличивать его первоначальную стоимость.

Однако в рассматриваемом случае, в силу положений учетной политики, компьютер не был принят к учету в качестве основного средства и изначально учитывался на балансе в составе МПЗ.

Обращаем внимание, что в бухгалтерском учете нет такого понятия, как модернизация материально-производственных запасов. При этом п. 12 ПБУ 5/01 «Учет материально-производственных запасов» установлено, что фактическая себестоимость МПЗ, по которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством РФ. Таким образом, если «малоценный» объект основных средств был учтен в составе МПЗ и его фактическая себестоимость единовременно списана в момент ввода в эксплуатацию, то изменить его стоимость и (или) учесть его в составе основных средств невозможно.

Поэтому расходы на модернизацию «малоценного» объекта (расходы на покупку системного блока), списанного с учета в момент передачи в производство, следует отнести к расходам по обычным видам деятельности и отразить в том отчетном периоде, к которому они относятся (п. 5 ПБУ 10/99 «Расходы организации»). Т.е. системный блок может быть принят к учету в составе МПЗ и списан в расходы в момент его ввода в эксплуатацию.

Вместе с тем по вопросу учета составных частей компьютера существует и иная точка зрения: монитор, клавиатура, мышь, наряду с системным блоком, являются комплектующими частями. При этом каждый предмет может выполнять свои функции в различной иной комплектации, поэтому данные активы в составе единого инвентарного объекта не учитываются. Данные выводы сделаны, например, в постановлениях ФАС Уральского округа от 17.02.2010 N Ф09-564/10-С3 и от 18.06.2009 N Ф09-3963/09-С3, постановлениях ФАС Поволжского округа от 26.01.2010 N А65-8600/2009, от 15.04.2009 N А55-12150/2008, постановлении ФАС Московского округа от 19.11.2009 N КА-А40/12329-09 и т.д. Ранее представители Минфина России и налоговых органов также признавали возможность учета этих активов в качестве отдельных объектов основных средств (п. 9 раздела III письма УМНС России по г. Москве от 12.04.2002 N 11-15/16900, материал: Вопрос: Как учитывать компьютеры — как единый инвентарный объект или как несколько разных инвентарных объектов? Можно ли исходя из норм пункта 6 ПБУ 6/01 рассматривать монитор, системный блок и клавиатуру как отдельные объекты, учитывать их согласно пункту 5 ПБУ 6/01 в качестве материально-производственных запасов и списывать их стоимость единовременно при вводе в эксплуатацию? («Российский налоговый курьер», N 23, декабрь 2006 г.)).

Если придерживаться этой точки зрения, то в данном случае системный блок, который сам по себе отвечает условиям, установленным в п. 4 ПБУ 6/01, может быть учтен в качестве объекта основных средств. В пользу такой позиции можно привести аргумент о том, что системный блок может выполнять свои функции в составе любой ЭВМ, т.е. подключаемые к нему монитор, мышь, клавиатура могут переустанавливаться на различные другие ЭВМ в зависимости от текущей потребности организации.

Что касается срока полезного использования, то согласно п. 20 ПБУ 6/01 в бухгалтерском учете при принятии к учету объектов основных средств срок их полезного использования определяется организацией самостоятельно исходя из:

— ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

— ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

— нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

Таким образом, в бухгалтерском учете срок полезного использования объекта основных средств может определяться организацией самостоятельно, с учетом приведенных ограничений. Следует отметить, что Классификацию основных средств, включаемых в амортизационные группы (далее — Классификация), утвержденную постановлением Правительства РФ от 01.01.2002 N 1, для целей определения сроков полезного использования в налоговом учете организация может (но не обязана) использовать и при определении сроков полезного использования для целей бухгалтерского учета, на что специально указано в п. 1 постановления Правительства РФ от 01.01.2002 N 1.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

6 октября 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2022. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Учет материальных ценностей стоимостью до 40 тыс. рублей в 1С: Бухгалтерии предприятия 8

Достаточно часто нас спрашивают о том, как учесть материальные ценности стоимостью до 40 тыс. рублей? Согласно пункту 5 ПБУ 6/01 «Учет основных средств», они могут быть отражены в составе материально-производственных запасов. Безусловно, значительно выгоднее включить стоимость таких ТМЦ в расходы единовременно, нежели начислять амортизацию. Но некоторые номенклатурные позиции являются достаточно ценным имуществом. Например, в эту категорию часто попадает офисная и бытовая техника: ноутбуки, принтеры, телевизоры, холодильники и т.д. Просто списать их, как обычные материалы, «рука не поднимается». Хотелось бы учитывать данное имущество в разрезе материально-ответственных лиц и контролировать его наличие. Как же организовать такой учет в программе 1С: Бухгалтерия предприятия 8 редакции 3.0?

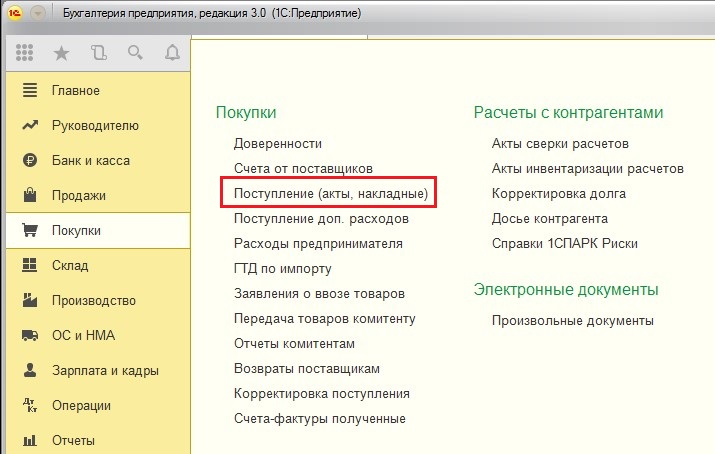

Первым делом, отражаем поступление ТМЦ.

Создаем документ с видом «Товары (накладная)», в качестве счета учета указываем 10.09

Если в вашем документе нет колонок для выбора счетов учета, то нужно немного изменить настройки программы. Подробно об этом я рассказывала в статье Почему в документах в 1С 8 не видно счета учета?

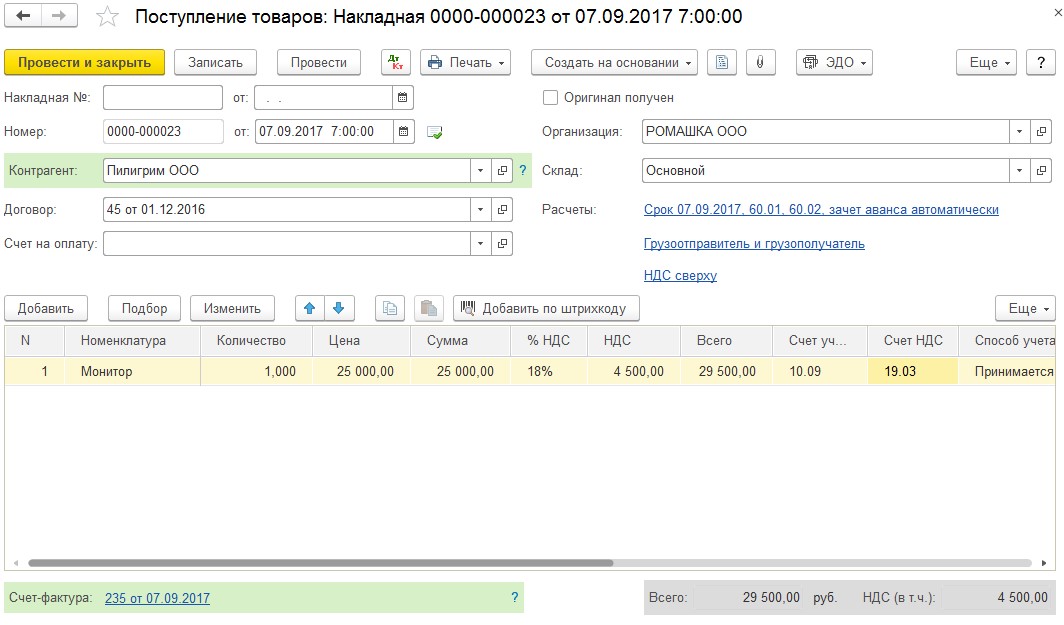

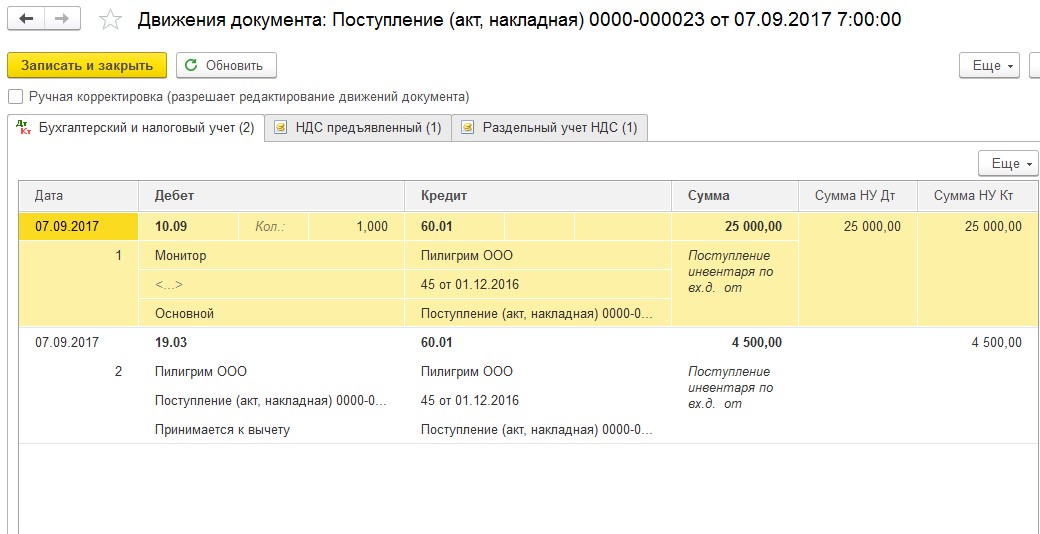

После проведения поступления формируются следующие движения по счетам учета.

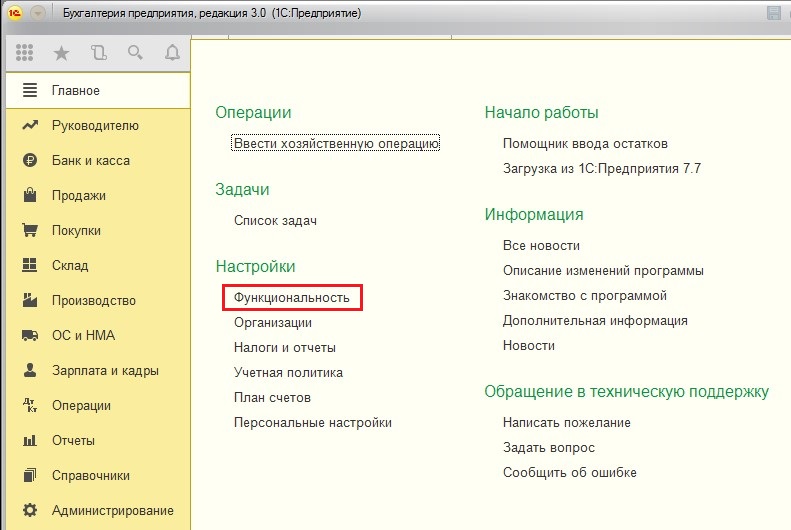

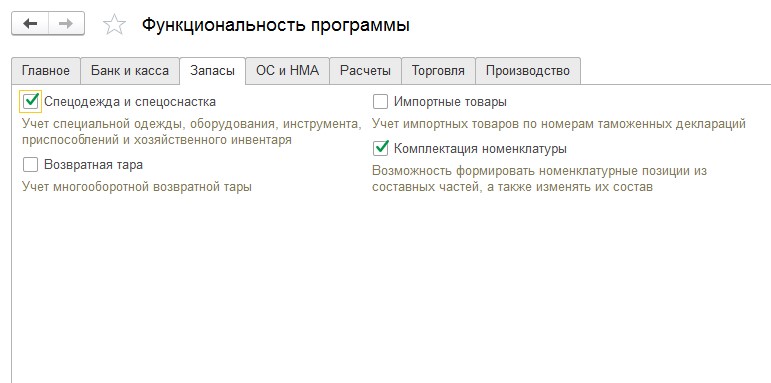

Затем необходимо передать ТМЦ в эксплуатацию и списать их стоимость на затраты. Но сначала нужно убедиться, что в программе включена необходимая функциональность. Переходим на вкладку «Главное».

В разделе «Запасы» устанавливаем галочку «Спецодежда и спецоснастка».

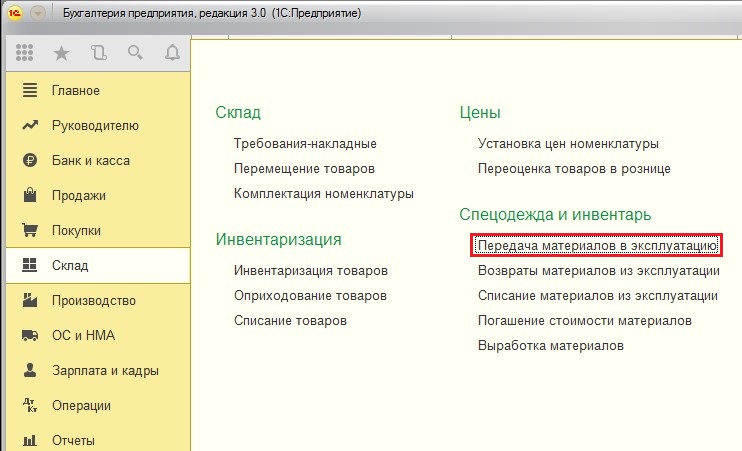

Затем закрываем форму, переходим на вкладку «Склад» и выбираем пункт «Передача материалов в эксплуатацию».

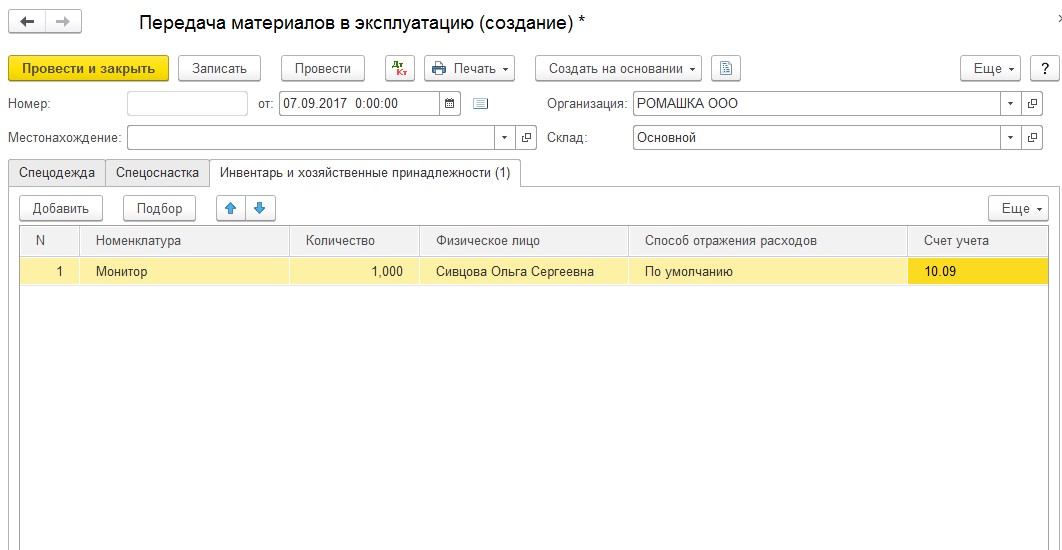

Заполняем закладку «Инвентарь и хозяйственные принадлежности».

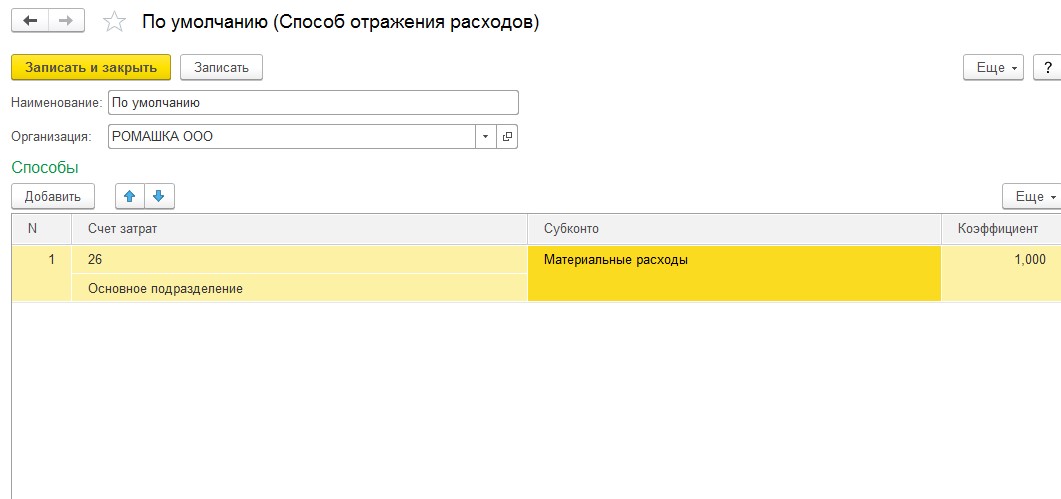

Что нужно указать в колонке «Способ отражения расходов»?

Здесь выбирается элемент одноименного справочника, содержащий информацию о счете затрат и субконто, на которые нужно списать стоимость ТМЦ.

Можно выбрать существующий способ или добавить новый.

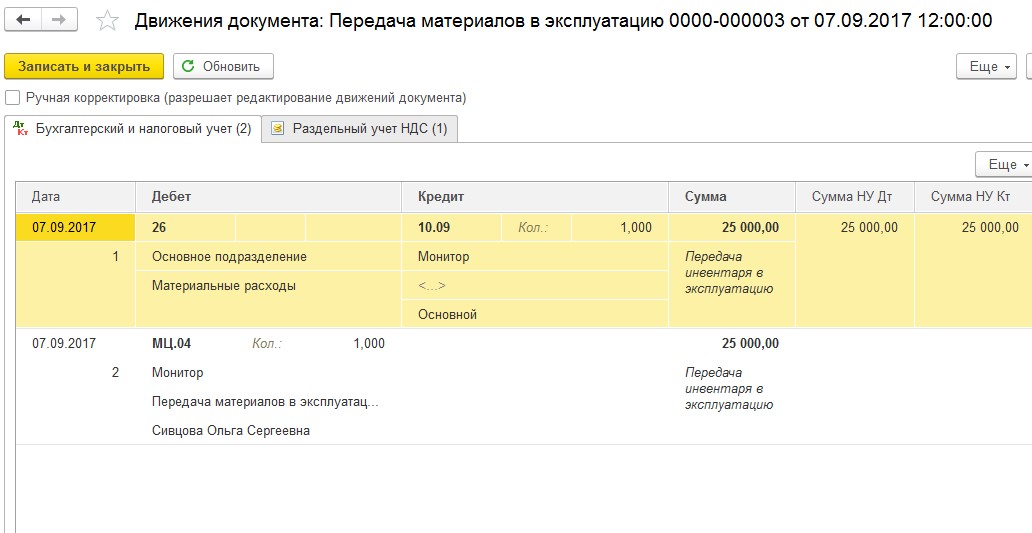

Проводим документ и видим следующие движения по счетам учета.

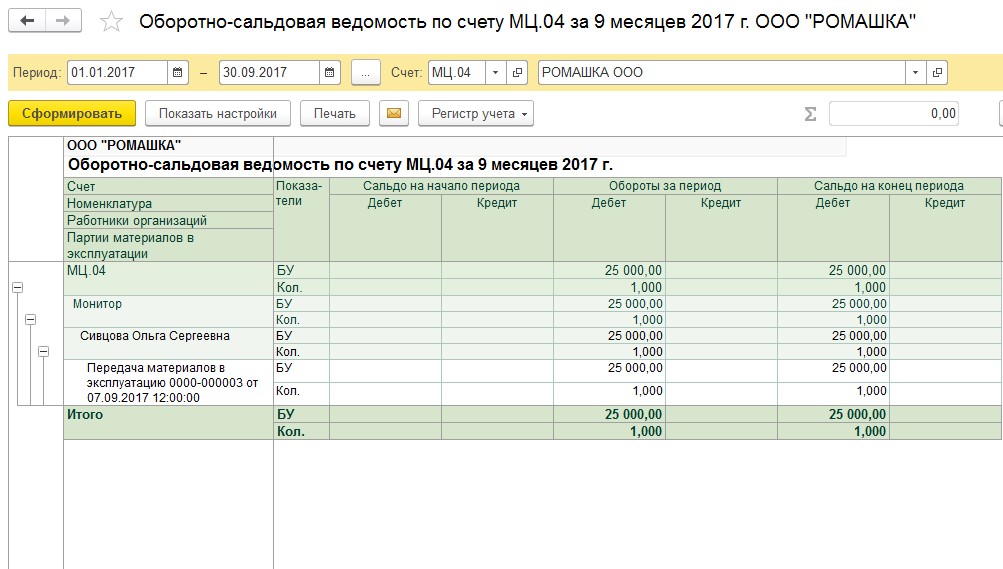

Одновременно с включением стоимости ТМЦ в состав затрат, происходит помещение данной номенклатуры на забалансовый счет «МЦ.04», где ведется учет в разрезе материально-ответственных лиц.

В любое время по данному счету можно сформировать оборотно-сальдовую ведомость и увидеть материалы, находящиеся в эксплуатации.

Когда возникнет необходимость окончательно списать ТМЦ, например, в связи с поломкой или физическим износом, нужно воспользоваться документом «Списание материалов из эксплуатации».

Проводки для списания малоценки в соответствии с ФСБУ 6/2020

Для списания малоценки есть два варианта проводок, которые бухгалтер может использовать в соответствии с ФСБУ 6/2020.

Вариант 1 — Списание на счета затрат

В таком случае полученные от поставщика малоценные объекты сразу попадают на затратные счета 20, 23, 25, 26, 29 или 44. Но есть особенность.

При списании стоимость малоценки должна в полном объеме попасть на счет 90. Однако из вышеперечисленных счетов полностью на счет 90 закрываются только счета 26 и 44. Другие включают в себя стоимость незавершенного производства (20 и 29), либо распределяются на незавершенку (25).

Для этого к счетам 20, 25 и 29 можно открыть субсчет «Малоценные имущество» и списывать его в полном объеме на счет 90.

| Дебет | Кредит | Описание |

|---|---|---|

| 26/44 или 20, 23, 25,29 субсчета «Малоценное имущество» |

60 | Отражено поступление малоценного имущества от поставщика |

| 19 | 60 | Отражен «входящий» НДС |

| 60 | 51 | Перечислена оплату поставщику |

| 68 | 19 | «Входящий» НДС принят к вычету |

| 90 | 26/44 или 20, 23, 25,29 субсчета «Малоценное имущество» |

Стоимость малоценки списана в состав расходов |

Вариант 2 — Списание на счет 90

Второй вариант проще — можно сразу списать малоценку на счет 90. Недостаток способа в том, что бухгалтер не сможет увидеть аналитику расходов. Поэтому первый способ более предпочтителен.

| Дебет | Кредит | Описание |

|---|---|---|

| 90 | 60 | Поступило малоценное имущество и сразу списано в расходы |

| 19 | 60 | Отражен «входящий» НДС |

| 60 | 51 | Перечислена оплату поставщику |

| 68 | 19 | «Входящий» НДС принят к вычету |

Отражение ПК в учете по составным частям

Компьютер также можно поставить на учет составными частями, если:

- комплектующие имеют разный срок полезного использования;

- возможно их использование по частям.

Например, когда мышь используют при работе со стационарным ПК и в командировке на ноутбуке. Или же к одному компу подключат несколько мониторов, и т.д.

Рассмотрим, как оприходовать компьютер, если он куплен по запчастям.

- Дебет 10 Кредит 60 – 15 000,00 рублей – поставлен на учет монитор;

- Дебет 10 Кредит 60 – 1 000,00 рублей – поставлена на учет клавиатура;

- Дебет 10 Кредит 60 – 700,00 рублей – поставлена на учет мышь;

- Дебет 10 Кредит 60 – 1 200,00 рублей – поставлена на учет видеокамера.