Тинькофф инвестиции: личный опыт, обзор брокера, тарифы, комиссии 2019

Это статья-отзыв о брокере Тинькофф Инвестиции. Далее мы рассмотрим личный опыт Киры Юхтенко торговли на бирже, приобретение российских и иностранных акций и ETF через брокерский счет в Тинькофф. Остановимся на тарифах и комиссиях брокера, мобильном приложении, терминале и качестве обслуживания. Стоит ли инвестировать через Тинькофф Инвестиции и кому этот брокер не подходит? Об этом поговорим далее.

Начнем рассмотрение брокера с самой болезненной темы для многих пользователей. Тарифы в данном случае одни из самых высоких на рынке РФ, это слабое место брокера. Согласно опыту практикующего инвестора К. Юхтенко торговля осуществлялась на тарифе инвестор. Здесь присутствует фиксированный платеж 99 рублей в месяц за обслуживание счета, при наличии сделки. Депозитарных комиссий нет, есть издержки с оборота 0,3%, за месяц было 4 сделки по покупке активов, и 2 сделки по покупке долларов для приобретения иностранных акций. В сумме вышло с оборота в 60 тыс. рублей комиссии вышло на 180 рублей.

Касательно российских акций − комиссия высокая, если рассматривать иностранные акции, то у многих брокеров пришлось бы платить больше. Касательно преимуществ, можно отметить то, что приобретение валюты возможно от 1 доллара. Конвертация осуществляется автоматически и быстро. В общем, расходы за месяц вышли около 280 рублей.

Кому подходит тариф инвестор? Если вы собираетесь совершать мало сделок за месяц и планируете покупать иностранные активы. На ИИС можно покупать доллары, иностранные акции. Если нацелены покупать только отечественные активы, можно отыскать брокера дешевле.

Есть еще несколько тарифов. Трейдер − один из них, он выгоден для тех, у кого оборот превышает 77 тыс. в месяц. Плата за обслуживание 290 рублей в месяц, и есть комиссия от суммы сделки, если оборот в течении два меньше 200 тыс. рублей − 0,5%. И есть мажорный тарифы − премиум. Если сумма активов на протяжении месяца превысила 10 млн. рублей − обслуживание бесплатное, если сумма превышает 5 млн. − обслуживание 1500 тыс. рублей, в других случаях оплата будет 3 тыс. рублей. Комиссия за классические операции составляет 0,25%. Есть дополнительные опции:

- участие в IPO по акциям и депозитарным распискам, комиссия 2% от суммы сделки;

- еврооблигации;

- структурные продукты и т.д.

Для большинства навороченных возможностей потребуется статус квалифицированного инвестора. Начисляется такое статус только в случае на балансе 6 млн. рублей, при наличии профильного образования или опыт работы в финансовой отрасли.

На год отложили, рассмотрели законопроект о новом подходе квалификации инвесторов, пока что живем по старым правилам.

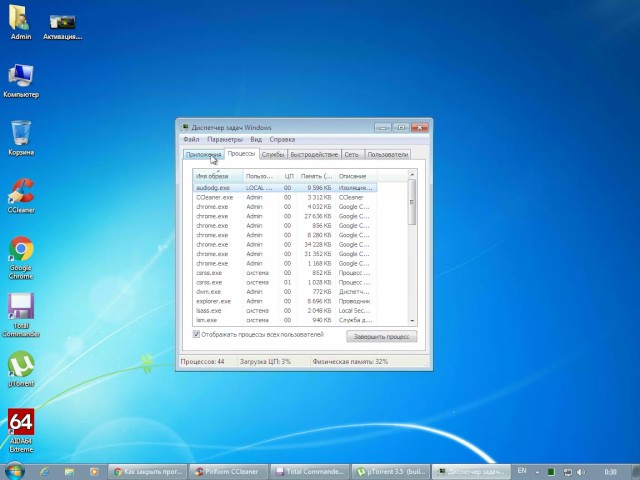

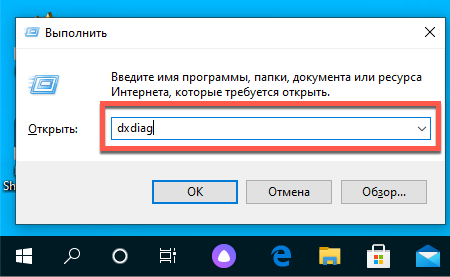

На тарифах трейдер и премиум есть функционал для трейдинга, доступ к КВИК нет, но они разработали свой веб-терминал. Согласно Тинькофф инвестиции отзывы о веб-терминале положительные, удобные виджеты, интерфейс, функционал в порядке.

Инвестор тинькофф на компьютер

Скачать Тинькофф Инвестиции

Бесплатно

Тинькофф Инвестиции — приложение, которое откроет вам мгновенный доступ к мировым фондовым рынкам, прямо с вашего мобильного телефона. Откройте брокерский счёт в Тинькофф Банке и начните инвестировать, используя множество специально подготовленных инструментов. В последней версии программы, вам будут доступны тысячи ценных бумаг российских и иностранных компаний, а со статусом квалифицированного инвестора — 10000+ акций, облигаций и ETF со всего мира, а также получите доступ к IPO и первичному выпуску облигаций.

Преимущества и недостатки

Среди достоинств выделяются следующие аспекты:

- удобный интерфейс с подсказками, неперегруженный лишними функциями;

- меню с тематическими статьями и рекомендациями от аналитиков;

- интерфейс полностью выполнен на русском языке;

- круглосуточная активность в торгах;

- отсутствие рекламных баннеров и видеороликов.

К недостаткам относится только способ регистрации через фирменную карту от «Тинькофф Банка», без которой авторизоваться в программе не получится.

Вы можете скачать Тинькофф Инвестиции на Андроид бесплатно по прямой ссылке ниже.

Плюсы и минусы брокера «Тинькофф»

Достоинства сервиса «Тинькофф Инвестиции»:

- Несколько выгодных тарифов. Быстрое открытие брокерского счёта. Действующие клиенты открывают удалённо за несколько минут, новым на следующий день привозят договор.

- Дружелюбный интерфейс приложения для торговли. Есть развлекательные элементы.

- Бесплатное обслуживание. Условия брокера «Тинькофф» предполагают снятие и пополнение без комиссии.

- Проводятся акции, в период которых снижается комиссия. На тарифе «Трейдер» при выполнении условий предоставляется премиальная карта в подарок.

- Есть курс по инвестициям, пройдя который, клиенты получают вознаграждение.

- Возможность открыть до 10 брокерских счетов, не считая ИИС и «Инвесткопилки».

- Возможность покупать валюту от 1 у.е.

Тем, кто хочет разобраться в инструментах фондовой биржи и принципах торговли, «Тинькофф» предлагает обучающие материалы.

Есть и несколько минусов:

- комиссии брокера «Тинькофф» выше, чем у других компаний, оказывающих услуги на основе брокерской лицензии;

- если купить акции, а потом их же продать, комиссию спишут за каждую сделку отдельно;

- упрощённый интерфейс не помогает разбираться в фондовых финансовых рынках;

- нет возможности открыть субсчёт, чтобы учитывать на нём часть активов, когда нужно разделять стратегии.

Важно! Брокерский счёт, открытый в «Тинькофф», не подходит для биржевых спекуляций. Это финансовый инструмент для долгосрочного инвестирования.

Тинькофф Инвестиции — практическое руководство для новичков

Тинькофф Инвестиции предоставляет брокерские услуги, организуя доступ инвесторам и трейдерам на Санкт-Петербургскую и Московскую биржи. Ранее Инвестиции были партнерским проектом с БКС, но в 2018 году Тинькофф получил брокерскую лицензию и предоставляет услуги самостоятельно.

Как начать торговать/инвестировать в Tinkoff?

1. Открыть брокерский счет на официальном сайте Tinkoff, выберите один бонус из двух ссылок ниже:

2. Написать в пожеланиях, чтобы вам оформили мультивалютную дебетовую карту Tinkoff Black по зарплатному тарифу ТПС 6.2. Вам не обязательно работать официально, чтобы оформить карту. В этом случае у вас не будет кэшбэка с покупок, но вы не будете платить комиссию за обслуживание пластиковой карты. Если вы тратите много, то вам, возможно, подойдет вариант с кэшбэком в 1%, но у меня лично там такие копейки набираются, что мне выгоднее бесплатная карта.

3. Забрать все причитающиеся вам подарки, будь то бесплатные акции за обучение на сумму до 25.000р, месяц без комиссии и, возможно, страховка от рисков. В любой непонятной ситуации пользуйтесь окошком консультанта, причем делать это лучше из вкладки терминал, чат находится в правом нижнем углу — там быстрее отвечают:

Выбор тарифа

Я рекомендую сразу выбрать тариф «трейдер» и заплатить 290 рублей, потому что поначалу вы будете торговать часто, активно, пугаться, бояться, и в итоге сумма комиссий набежит немаленькая. С пары успешных сделок вы эти 3,5$ отобьете, а вот разница между 0,3% и 0,05% весьма существенная.

Я понимаю, что хочется сэкономить, но в данном случае не стоит вестись на бесплатную замануху — больше потеряете.

Вопрос, который у вас возникнет — брокерский счет или ИИС?

ИИС — индивидуальный инвестиционный счет, по которому при определенных условиях государство вам компенсирует налоговый вычет (в сумме не более 52000р).

- Для вычета вы должны держать деньги или активы 3 года на счете, и пополнять можете только в рублях (меняя уже по биржевому курсу во время, когда открыта биржа)

- ИИС не отображается в соц сети — Пульсе.

Брокерский счет

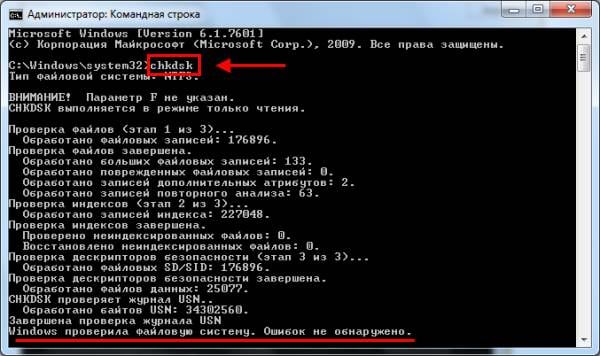

Первое правило — не верьте своим глазам. Красивые интерфейсы могут ввести вас в заблуждение и показывать плюс, а на самом деле вы будете в минусе.

Веб-интерфейс не всегда быстро прогружается, а различные опции и переключатели, такие как «за сегодня» и «за все время», могут ввести в заблуждение.

Однажды я продал зеленую позицию в минус, не заметив, что был включен фильтр «за сегодня». Акция выросла за день, но я покупал ее дороже, чем продал.

Средняя цена сразу после покупки долго устаканивается, и то не всегда отображает верные значения — всегда сверяйтесь с тем, по какой цене вы купили акции хотя бы в статистике, а лучше записывайте сделки сами.

Если что-то вызывает у вас подозрение, всегда разворачивайте сделки и смотрите, что произошло после нажатия кнопки купить или продать:

Нажав на кнопку — Еще — О счете — вы можете выгрузить различные отчеты и проверить уже по факту, что в действительности происходит с вашими активами:

Покупка-продажа валюты

Вы не сможете за рубли купить иностранные акции, которые продаются в долларах. Но некоторые акции , такие как $TCS, например, торгуются на нескольких биржах и доступны как за рубли, так и за доллары.

При торговле на иностранных рынках вам будет доступен счет в долларах — на брокерский счет лучше заводить рубли, а потом уже покупать доллары на бирже валюты.

У новичков возникает вопрос — можно ли покупать доллары по 1 штуке, а не по 1000. Да, но для этого придется выключить стакан заявок. Почему так — не спрашивайте меня, фича разработчиков, видимо.

Покупать валюту лучше в рабочие дни.

Терминал и мобильное приложение

Я советую никогда не торговать через мобильное и веб-приложение, а пользоваться терминалом, используя для этого отдельный чистый браузер — например, такой.

Терминал имеет модульную структуру с возможностью перемещать, добавлять и настраивать необходимые вам виджеты. Для вызова меню нужно кликнуть в свободном месте правой кнопкой мышки.

Стандартно вам будут нужны:

График, заявки, операции, активные заявки, стакан и инструменты.

Запомните еще одно правило: если вы совершили сделку, нажали на кнопку, но все зависло, ничего не происходит, и вы не обнаружили видимых результатов, единственно верное решение — убрать руки от клавиатуры, ничего не трогать и не нажимать, пока не отвиснет. Потому что если тыкать все в период зависания, можно влететь на круглую сумму — никто не знает, как система обработает впоследствии ваши клики.

В период активного рынка терминал, да и сами биржи, с которыми он синхронизируется, может сильно лагать, зависать, а отображение сделок может не появляться часами! Помните об этом.

В любой непонятной ситуации делайте скриншоты, фиксируйте время и пишите в техподдержку.

Tinkoff не обязан компенсировать технические убытки, если вы случайно нажали не то, но когда штормит всю систему, и вы действительно пострадали не по вашей вине — компенсации все же возможны (мне вернули потерянные из-за лагов 50$), но выбивать их придется месяцами.

Процесс торговли

Ти́кер (англ. ticker symbol) — краткое название в биржевой информации котируемых инструментов (акций, облигаций, индексов). Является уникальным идентификатором в рамках одной биржи или информационной системы.

Названия акций могут частично совпадать — на разных сайтах и у разных брокеров могут быть разные названия, а на разных биржах могут быть разные тикеры — коды акций. Всегда проверяйте, что вы покупаете именно то, что хотите. Ошибка с похожими названиями — довольно частое биржевое явление, особенно при хайпе, когда хотят быстро купить горяченькое.

Запоминайте не только названия акций, но и их тикеры.

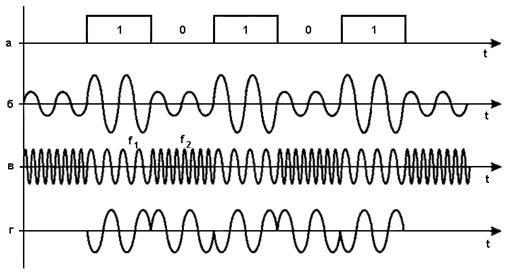

- Лимитная — вы открываете заявку на актив, заранее указывая цену

- Рыночная — вы покупаете/продаете по рыночной цене, которая может динамически меняться

При рыночных операциях вы должны обращать внимание на стакан цен, какая цена указана в Bid (покупки) и в Ask (продажи), а также на количество лотов в стакане по такой-то цене. Фактическая разница (это называется спред) между лучшим предложением покупки, лучшим предложением продажи и тем, что нарисовано, может быть огромной и измеряться десятками и сотнями долларов.

Особенно внимательными стоит быть на премаркете и постмаркете, когда низкая ликвидность позволяет манипулировать ценой. Вы видите, что акция стоит дорого — кто-то до вас продал ее по хорошей цене, но в предложениях на покупку уже нет такой цены, а есть цена, к примеру, на 20$ ниже — именно так вы и продадите, себе в убыток и на радость покупателю снизу.

Нажав на акцию в портфеле или поиске, вы можете просматривать фундаментальные финансовые показатели компании:

Не забывайте, что на вере далеко не уедешь — акции это не просто бумажки, а доля в бизнесе компании.

Пульс — социальная сеть, сделки других участников, мобильное приложение

Мобильное приложение стоит использовать только как дополнительный монитор для новостной ленты, и чтобы лишний раз не переключать вкладки браузера. Я не рекомендую торговать с него, только в крайних случаях, когда у вас нет иного выбора. Потому что это просто неудобно и легко ошибиться, плюс то, что вы не можете воспользоваться компьютером означает, что вы чем-то заняты, находитесь в дороге или на работе. А вам нужна ясная голова, удобство в управлении и достаточная информация.

Пульс — это весело, читайте его, пишите, задавайте вопросы — так вы будете взаимно обогащаться знаниями с другими участниками соц сети. Групповое обучение — это прекрасно. Но помните, это интернет, здесь каждый школьник, взяв красивую аватарку и наторговав с 10.000р 300 или 400% прибыли, будет заманивать вас в свой телеграм или склонять купить ту или иную бумагу.

Обилие новостей будет отвлекать вас, побуждая совершать или, наоборот, не совершать сделки.

Будьте осторожны, никому не доверяйте, со временем вы научитесь отделять инфоцыган от настоящих трейдеров, а на начальном этапе проверяйте все сами, не становитесь овцой, слепо следующей за пастухом.

Читать и писать в пульс можно и с компьютера через терминал:

В мобильном приложении вы можете использовать функцию «показывать только интересные посты». Этим вы сократите спам в стиле «ракета!»

Также не стоит забывать — нельзя постить ссылки на телеграмм группы, рекламировать сайты и оскорблять других участников Пульса.

Pulse_Official — это официальный аккаунт Пульса в Tinkoff, к нему можно обращаться по социальным вопросам, связанных исключительно с Пульсом. Также он проводит различные конкурсы и уведомляет о нововведениях. Рекомендуется на него подписаться и не игнорировать посты.

Но вы можете написать свой сайт/группу в телеграмме в шапке профиля, это разрешено.

Участники соц сети могут обмениваться донатами за полезные рекомендации.

Не забывайте, что по законам нашей страны, не имея квалификацию инвестиционного консультанта, вы не можете давать прямые персональные инвестиционные рекомендации другим пользователям. Я рекомендую воздержаться от прямых советов даже другому участнику, чтобы он что-то купил или продал. Хотите посоветовать — напишите, что купили сами, не призывая к этому других.

Мой профиль в Пульсе — буду рад подписчикам и донатам =)

Stop Loss, Stop Limit, Take Profit

- Take Profit — вы выставляете цену, по которой желаете продать актив, выше текущей, и автоматически продадите его после достижения цены по рыночной цене.

- Stop Loss — заявка выставляется на понижение цены с целью продажи и сокращению убытков, продажа так же происходит по рыночной цене.

- Stop Limit — заявка так же выставляется на понижение цены и будет продана по указанной цене в случае, если это возможно, но будет отменена, если произойдет «проскальзывание цены» и подходящего покупателя уже не будет.

Важно запомнить главное — настоящего Stop Loss у вас нет нигде, кроме терминала, то, что пишут в веб интерфейсе — неправда, это стоп лимит, а название просто более привычно для пользователей. Поэтому ваши заявки будут проскальзывать, отменяться и не срабатывать.

Важно запомнить еще одно главное правило — не стоит вообще полагаться на отложенные заявки, они могут просто отмениться или проскользнуть, если цена сильно улетит вверх/вниз.

Используйте отложенные заявки только в случае, когда можете действительно не успеть отреагировать руками, когда ждете конкретную ценовую цель, и всегда проверяйте — сработала заявка или нет.

Налог на доход — НДФЛ — 13%. Скорее всего, с вас будут списывать его при выводе средств и/или в конце года. В связи с особенностями синхронизации брокера и биржи, с вас могут списать больше, чем нужно. При каждом выводе, если вы производите их подряд, с вас будут снимать по 13%. Это пугает, но это нормально — Тинькофф компенсирует вам затраты.

На всякий случай всегда скриньте, сколько с вас списывают, и проверяйте, вернут или нет в дальнейшем.

Налог на дивиденды — для российских акций 13%, для американских — 30%, но в случае подписания формы W-8BEN, вы будете платить налог с дивидендов американских компаний 13% — 10% спишется автоматически при поступлении дивидендов, а еще 3 нужно будет заплатить самостоятельно, заполнив декларацию в налоговой.

Подписать форму в Тинькофф можно нажав пункт меню «Eще > О счете».

Дивиденды, аналитика, доходы, профит

Более надежная аналитика находится в разделе Еще > Аналитика. Можно посмотреть состояние портфеля в различные периоды времени, распределение по секторам и процентное соотношение видов активов.

Дивиденды приходят прямо на брокерский счет, в зависимости от выбранной валюты, тут ничего делать не нужно — только купить и ждать.

Шорт, плечи, маржинальная торговля

Если вы новичок, то держитесь от этого подальше, потому что это очень рискованно.

Если вы не включали маржинальную торговлю и вдруг обнаружили у себя в портфеле минусовую позицию по акциям — скриньте и пишите в техподдержку.

Если вы не в сильном минусе или в плюсе — сразу закройте позицию самостоятельно, откупив акции.

У меня была такая ситуация, когда из-за зависания открылся шорт, а сделка прогрузилась спустя несколько часов и по ней уже нарисовался минус. Мне все компенсировали, но не без боя.

Конфликтные ситуации с брокером

В случае возникновения каких-либо проблем и обращении в окошко оператора, ваше обращение зафиксируют, и вы сможете отслеживать результаты через сервис обращений (скриншот выше). Попасть в него можно из меню настройки.

Не бойтесь спрашивать, предлагать и требовать решения ваших проблем — не забывайте, что брокер это сервис, а вы — клиент.

Умная Сова, что купить, предложения брокера

Друзья, помните о том, что вы не в торговом центре праздно выбираете подарки — вы на работе и хотите заработать больше денег, желательно не потеряв.

Поэтому, при всей компетенции умной электронной совы и консультантов тинокофф — если вы совсем ничего не хотите делать, можете, конечно, им довериться, но если хотите повысить свои шансы на успех — проверяйте и выбирайте все сами, доверяя только надежным источникам.

FAQ по общим вопросам

Тинькофф — лучший брокер?

Лучший для новичков, инновационный и самый крупный — это несомненно. Но если вы профессионал с крупной суммой — стоит рассмотреть других брокеров. А еще лучше — использовать несколько счетов, так вы диверсифицируете риски, и не придется выбирать вы возьмете все лучшее.

Двойная комиссия за обслуживание быстро окупится в таком случае.

Инвестиции/торговля — это опасно? Это лохотрон?

Да, разумеется, это очень опасно, риски высоки, но нет, это не лохотрон. Скорее всего вас никто не станет явно обманывать или кидать, у биржи достаточно хитрых способов утянуть ваши деньги в процессе торговли.

Вы должны понимать, что рынок — живой и динамичный и нужно быть морально и психически готовым расстаться с деньгами. Не рискуйте суммой, которую вы не готовы потерять.

Я — владелец акций?

И да и нет, записи о том, что вы владеете акциями есть у брокера, но Инвестор не является акционером — акции за вас покупает брокер на свое имя. Сама компания не знает, что вы владелец ее акциями и у вас нет права голоса в акционерном совете. Однако брокер позаботится о том, чтобы вы получили дивиденды.

Я постарался коротко рассказать вам обо всем, что знаю сам из особенностей работы с тинькофф брокером, но и я тоже еще недавно был новичком и не могу знать и учитывать все — прошу это учитывать.

Я намеренно не писал никаких восторженных отзывов о том, как легко нажимая две кнопки в день зарабатывать сотни и тысячи долларов, потому что это не так. Нажимая кнопку продать или купить — ни вы, ни кто-то другой не может знать на 100%, что произойдет в следующую секунду и куда пойдет цена, и потерять так же легко, как и заработать.

Следует понимать, что я рассказал лишь о технических и бытовых аспектах работы с сервисом — как именно торговать и чем торговать — на этот вопрос вы должны найти ответы самостоятельно, либо прислушиваясь к мнению других, но не слепо повторяя сделки.