Учет в «1С» неисключительных прав пользования на РИД с 2022 года

В номере 2 (февраль) на стр. 40 «БУХ.1С» за 2022 год и в статье «Перевод на баланс прав пользования НМА, учтенных за балансом» эксперты 1С рассказывали о новом порядке учета с 2022 года неисключительных прав пользования на результаты интеллектуальной деятельности (РИД) в соответствии с положениями Стандарта «Нематериальные активы» и о первом применении указанного Стандарта. В этой статье рассматривается порядок отражения в редакции 2 программы «1С:Бухгалтерия государственного учреждения 8» (БГУ2) неисключительных прав пользования на РИД, в том числе неисключительных лицензий на программные продукты с 2022 года.

В редакции 2 программы «1С:Бухгалтерия государственного учреждения 8» (БГУ КОРП) для учета прав пользования нематериальными активами (НМА) в соответствии со Стандартом «Нематериальные активы», утв. приказом Минфина России от 15.11.2019 № 181н, применяются следующие счета, см. таблицу.

По счетам 111 60 «Права пользования нематериальными активами» установлено ведение аналитического учета по субконто Основные средства, Договоры, ЦМО. В карточке счетов 111 60 «Права пользования нематериальными активами» на закладке КЭК счетов указаны допустимые КОСГУ:

- 350 «Увеличение стоимости права пользования»;

- 450 «Уменьшение стоимости права пользования».

По счетам 106 60 «Вложения в права пользования нематериальными активами» установлено ведение аналитического учета по субконто Основные средства, ЦМО, Виды затрат. В карточке счетов 106 60 «Вложения в права пользования нематериальными активами» на закладке КЭК счетов указаны допустимые КОСГУ:

- 350 «Увеличение стоимости права пользования»:

- 450 «Уменьшение стоимости права пользования».

По счетам 104 60 «Амортизация прав пользования нематериальными активами» установлено ведение аналитического учета по субконто Основные средства. В карточке счетов 104 60 «Амортизация прав пользования нематериальными активами» на закладке КЭК счетов указан один допустимый КОСГУ:

- 452 «Уменьшение за счет амортизации стоимости прав пользования иными объектами интеллектуальной собственности».

По счетам 114 60 «Обесценение прав пользования нематериальными активами» установлено ведение аналитического учета по субконто Основные средства. В карточке счетов 114 60 «Обесценение прав пользования нематериальными активами» на закладке КЭК счетов указан один допустимый КОСГУ:

450 «Уменьшение стоимости права пользования».

Вопросы по учету нематериальных активов

1. На каком счете учитывать с 2022 года неисключительные права на результаты интеллектуальной деятельности (РИД)?

С 2022 года в соответствии с положениями Федерального стандарта «Нематериальные активы»*(1) неисключительные права на РИД учитываются в составе нематериальных активов на счете 111 60 «Права пользования нематериальными активами». При этом в 23 разряде номера счета необходимо указать конкретную букву, детализирующую счет 111 60 в зависимости от вида нематериального актива. Такая группировка разработана с учетом положений Федерального стандарта «Нематериальные активы» и ОКОФ*(2)(3):

- N «Научные исследования (научно-исследовательские разработки)»: аналог группы объектов учета представлен группой 710.00.00.00 «Научные исследования и разработки» ОКОФ;

- R «Опытно-конструкторские и технологические разработки»;

- I «Программное обеспечение и базы данных»: аналог группы объектов учета представлен группой 730.00.00.00 «Программное обеспечение и базы данных» ОКОФ;

- D «Иные объекты интеллектуальной собственности»: аналог группы объектов учета представлен группой 790.00.00.00 «Другие объекты интеллектуальной собственности» ОКОФ.

Например, неисключительные права на антивирусную программу будут учитываться на счете 111 6I.

2. Как перенести неисключительные права на РИД со счетов 01 и 401 50 на счет 111 60?

С 2022 года неисключительные права на РИД больше не учитываются на забалансовом счете 01 «Имущество, полученное в пользование» и балансовом счете 401 50 «Расходы будущих периодов». Соответственно, нужно перенести остатки с этих счетов на соответствующие счета учета по правам пользования нематериальными активами — счет 111 60.

Для этого первоначально в 2022 году необходимо провести инвентаризацию, в рамках которой нужно выявить неисключительные права на РИД, которые могут быть перенесены. В этих целях должностным лицам учреждения придется ответить на следующие вопросы, касающиеся каждого неисключительного права, учтенного до 2022 года на забалансовом счете 01 (и возможно на счете 401 50):

- есть ли документальное подтверждение существования неисключительного права?

- составляет ли срок полезного использования неисключительного права пользования РИД, определенный на 01.01.2021, более 12 месяцев?

- соответствует ли неисключительное право на РИД понятию «актива»? То есть возможно ли получить от его использования полезный потенциал и экономические выгоды?

- является ли неисключительное право пользования нематериальным активом идентифицируемым*(4)?

Если неисключительное право пользования РИД документально подтверждено, срок его полезного использования составляет более 12 месяцев, объект соответствует понятию «актива» и является идентифицируемым, то в учете операциями 2022 года следует отразить:

- Уменьшение забалансового счета 01;

- При наличии остатка на счете 401 50:

Дебет 0 106 6Х 35Х Кредит 0 401 50 226;

Дебет 0 111 6Х 35Х Кредит 0 106 6Х 35

При отсутствии остатка на счете 401 50:

Дебет 0 111 6Х 35Х Кредит 0 401 10 199.

Если хотя бы на один из приведенных выше вопросов ответ будет отрицательным, то неисключительное право пользования нематериальным активом не должно учитываться на забалансовом счете 111 60. В учете в таком случае нужно будет отразить следующие записи:

- Уменьшение забалансового счета 01;

- При наличии остатка на счете 401 50:

Дебет 0 401 20 226 (0 109 Х0 226) Кредит 0 401 50 226

Обратите внимание: если в ходе проводимой инвентаризации выяснится, что неисключительное право ничем не подтверждено, то есть учитывается на забалансовом счете 01 и балансовом счете 401 50 необоснованно, то списывать его нужно в порядке исправления ошибок прошлых лет.

Приведенные в ответе на вопрос бухгалтерские записи следует согласовать с ГРБС, финансовым органом, органом-учредителем в установленном порядке*(5).

Учет спецодежды с 2022 года

Учет спецодежды с этого года изменился. Посмотрим, насколько серьезны эти изменения, как бухгалтеру следует вести учет спецодежды с 2022 года.

1. Учет спецодежды в 2022 году изменения

Спецодежда – это одежда и обувь, которую используют для снижения воздействия вредных условий труда и защиты от загрязнений. Обязанность приобретения спецодежды установлена Трудовым кодексом РФ (статья 212 ТК РФ).

Основной нормативный документ, который регламентировал особенности учета спецодежды (Методические указания, утв. Приказом Минфина № 135н), с января 2022 года не действует.

Ранее спецодежда учитывалась либо в составе запасов, либо в составе основных средств (ОС) в зависимости от ее стоимости.

Если спецодежда учитывалась в составе запасов, в учетной политике по бухгалтерскому учету (БУ) устанавливался способ списания ее стоимости в расходы: либо единовременно, либо равномерно в течение срока использования.

Учет спецодежды в 2022 году изменения.

Спецодежду тоже можно учитывать как в составе запасов, так и в составе ОС. Вот только определять, в составе каких актив учитывать спецодежду, нужно по новым правилам.

При этом важно определиться, применяет ли организация досрочно новый стандарт по учету основных средств ФСБУ 06/2020. Напомним, что его обязательное применение — с 01.01.2022.

2. ФСБУ 5/2019 спецодежда

Новое ФСБУ 5/2019 «Запасы», утвержденное Приказом Минфина России от 15.11.2019 № 180н, вступило в силу с 01.01.2021.

Согласно п. 3 ФСБУ 5/2019 запасами теперь признаются активы, срок службы которых составляет менее 12 месяцев (или не более одного операционного цикла).

По ФСБУ 5 спецодежда со сроком использования менее 12 месяцев отражается по новым правилам, например:

при формировании первоначальной стоимости не учитываются скидки и премии, но учитываются грядущие затраты на ликвидацию запасов и восстановление окружающей среды (если такие затраты будут необходимы),

если при оплате запасов есть рассрочка платежа со сроком более 12 месяцев, запасы приходуются по стоимости, которую заплатили бы сразу (без рассрочки), начисленные проценты в стоимость запасов не включаются,

требуется проводить регулярную оценку запасов на конец каждого отчетного периода. Для оценки нужно выбрать наименьшую величину из фактической себестоимостью или чистой стоимостью продажи запасов. При необходимости после проверки на обесценение формируется резерв (проводки — по новым правилам).

по ФСБУ 5 спецодежда в организациях, имеющих право на упрощенный учет, учитывается по более простым правилам. Например, первые два правила из вышеперечисленных можно не применять. А оценку проводить, исходя только из фактической себестоимости.

Тем, кто еще не изучил новый стандарт по запасам, рекомендуем ознакомиться Информационным сообщением Минфина России от 10 апреля 2020 г. № ИС-учет-27.

3. Спецодежда в 2022 году бухгалтерский учет

Бухгалтеру нужно сформировать подход к учету спецодежды (запасов в целом), внести изменения в учетную политику.

Спецодежда в 2022 году бухгалтерский учет:

Определяем срок полезного использования спецодежды, решая, применяем ФСБУ 5/2019 (учитываем спецодежду в запасах) или нет.

Устанавливаем, как будем вести учет спецодежды при сроке ее службы более года:

Будем досрочно применять ФСБУ 6/2020 с 2022 года или нет.

Будем ли менять стоимостной критерий признания ОС.

При досрочном применении ФСБУ 6/2020 решаем:

существенна стоимость спецодежды для наших пользователей отчетности или нет. Если существенна, то спецодежду будем учитывать в составе ОС. Если нет, сразу отнесем к расходам периода, в котором были понесены затраты на приобретение спецодежды,

исходя из принципа рациональности, определяем, будем ли учитывать каждый комплект спецодежды отдельно, либо как совокупность всех средств индивидуальной защиты (например, все 20 комплектов будут представлять собой одну единицу учета — «спецодежда»).

К «несущественным» можно относить активы, информация о которых не влияет на принятие экономических решений пользователями бухгалтерской отчетности.

Более подробно об этом говорится в Рекомендации центра «БМЦ» — Рекомендации Р-122/2020-КпР «Специальные средства производства».

Определяем, как будем отражать последствия изменений учетной политики. Перспективно, либо ретроспективно (п.47 ФСБУ 5/2019). Эту информацию нужно будет раскрыть позже в отчетности за 2022 год.

4. Как учитывать спецодежду в 2022 году

Как учитывать спецодежду в 2022 году? На каких счетах? Что делать с остатками на 1 января? Это основные вопросы бухгалтеров. Однозначных ответов на них не содержит ни один нормативный документ.

Текст стандарта ФСБУ 5/2019, на взгляд большинства бухгалтеров, «сырой» и малоинформативный. Рекомендации по новым стандартам бухгалтерского счета пока дает только центр БМЦ. Они, как и тексты новых стандартов, иногда требует дополнительных уточнений.

Проанализировав ФСБУ 5, разъяснения центра БМЦ, информационно-правовых систем «Консультант Плюс» и «Гарант», мы пришли к определенным выводам. Возможно, в течение 2022 года появятся новые разъяснения и уточнения, тогда нужно будет скорректировать подход.

Итак, как учитывать спецодежду в 2022 году:

Если спецодежда — это запасы, порядок учета следующий:

Дебет 10.10 Кредит 60 — поступление спецодежды.

Дебет 20, 25, 44… Кредит 10.10 – передача спецодежды в эксплуатацию. Ранее использовался промежуточный субсчет 10.11 «Спецодежда в эксплуатации», сейчас необходимости отражать спецодежду на таком субсчете нет.

Дебет МЦ.02 — стоимость переданной в эксплуатацию спецодежды учтена за балансом. Учет за балансом позволяет контролировать сохранность запасов (спецодежды).

По окончанию срока использования (когда одежда пришла в негодность, когда уволен сотрудник, которому выдавалась спецодежда):

Кредит МЦ.02 — списана с забалансового счета стоимость ранее переданной в эксплуатацию спецодежды.

При сроке использования более 12 месяцев, возможны 2 варианта:

Вариант 1 — учет спецодежды в составе ОС и начисление амортизации в течение срока использования. Применяется, когда соблюдены все условия признания активов в составе ОС.

Бухгалтерские проводки при этом ничем не отличаются от проводок по учету других основных средств, поэтому не будем их рассматривать.

Вариант 2 — если затраты на спецодежду несущественны для пользователей отчетности.

Организация может предусмотреть группы ОС, информация о которых несущественна. Формирование (выделение) таких групп можно провести вне зависимости от стоимости ОС, а руководствуясь лишь требованием рациональности. Тогда затраты на спецодежду списываются на расходы по обычным видам деятельности сразу, в момент их осуществления. Такой порядок предусмотрен в п.7.4. ПБУ 1/2008 «Учетная политика».

В этом случае не отражается поступление спецодежды, в лишь дебетуются соответствующие счета учета расходов.

Дебет 20, 25, 44… Кредит 60, 76… — учтены расходы по приобретению спецодежды (приобретение «несущественных ОС»).

Более подробно об этом говорится в рекомендации центра БМЦ Р-100/2019-КпР «Реализация требования рациональности» (пример 1).

К этому варианту можно отнести и случай, когда спецодежда сроком использования более года не классифицируется как ОС по стоимостному критерию.

Например, организация, применяет ФСБУ 6/2020 досрочно с 2022 года, установила лимит по ОС в БУ, аналогичный лимиту в налоговом учете, — 100 тысяч рублей. Группы «ОС с несущественной стоимостью» не выделяются.

Тогда при приобретении спецодежды, например, по цене 50 тыс. рублей за единицу без НДС, по правилам учета следует затраты признать расходами периода, в котором они понесены. При составлении отчетности за 2022 год нужно будет раскрыть такое решение и указать лимит стоимости ОС, применяемый с 2022 года.

Дебет 20, 25, 44… Кредит 60, 76… — признаны расходы на приобретение спецодежды.

Помним, что по варианту 2, как и при признании спецодежды в качестве запасов, нужно вести забалансовый учет таких затрат (контролируя сохранность спецодежды).

В отношении остатков на счетах учетов спецодежды на 01.01.2021, на наш взгляд, можно поступать следующим образом:

При ретроспективном методе проанализировать остатки и:

остатки по спецодежде со сроком использования более года, стоимость которой не полностью отнесена на затраты, списать в расходы:

Дебет 84 Кредит 10.11 «Специальная оснастка и специальная одежда в эксплуатации».

Те остатки, которые числятся на счете 10.10 «Специальная оснастка и специальная одежда на складе» оставить без изменений, если в отношении ОС применяем ПБУ 6/01.

Если перешли на ФСБУ 6/2020, и стоимость спецодежды либо несущественна, либо ниже установленного лимита — списать в аналогичном порядке.

При существенной стоимости активов — скорректировать стоимость запасов путем переквалификации их в ОС.

В этом случае балансовая стоимость активов (бывших запасов) увеличивается на погашенную ранее стоимость (т.е. «восстанавливается» первоначальная стоимость ОС) и одновременно признается амортизация, которая рассчитывается по правилам ФСБУ 6/2020. Разница между ранее погашенной стоимостью и исчисленной по новым правилам амортизацией относится на счет 84 (п. 5-7, примером 1 Рекомендации Р-122/2020- КпР).

При перспективном способе — учитывать остатки по старым правилам. Например, если спецодежда до 01.01.2021 была уже выдана сотрудникам и числится на субсчете 10.11, продолжать ее равномерное списание до окончания срока эксплуатации.

Новые правила ФСБУ 5/2019 применять только к активам, которые либо приобретаются после 01.01.2021, либо 1 января 2022 года числились на складе (на субсчете 10.10), но будут выдаваться работникам уже в 2022 году.

Еще раз уточним, что вы можете выбрать и другой подход, прописав его в учетной политике по БУ.

5. Как учитывать спецодежду в 2022 году в налоговом учете

В налоговом учете ничего не изменилось. Мы можем спецодежду учитывать в составе амортизируемого имущества (при стоимости более 100 тыс. рублей за единицу), либо в составе материальных расходов, если спецодежда имеет более низкую стоимость.

В последнем случае действуем по правилам, установленным уже в учетной политике по налоговому учету (НУ). Либо при вводе в эксплуатации стоимость спецодежды единовременно относим к материальным расходам (п.п. 3 п. 1 ст. 254 НК РФ), либо списываем в течении более чем одного отчетного периода исходя из установленных в учетной политике и обоснованных критериев. Например, срока полезного использования.

Единственно изменение коснулось учета в НУ спецодежды, не указанной в п.п. 3 п. 1 ст.254 НК РФ, которая была приобретена для выполнения санитарно-эпидемиологических и гигиенических требований органов власти в связи с распространением COVID -19. Такую спецодежду рекомендовано учитывать в составе прочих расходов на основании п.п. 7 п. 1 ст.264.

Мы с вами рассмотрели учет спецодежды с 2022 года. По тем же правилам следует учитывать и спецоснастку и специальный инструмент. Если у Вас остались вопросы, пишите их в комментариях ниже.

Подписывайтесь на наш инстаграм и телеграм

Принятия к учёту ОС

Основные средства принимают к бухгалтерскому учёту в следующем порядке:

- анализируют характеристики и предполагаемые условия использования приобретаемого (создаваемого) актива. Важно убедиться, что он соответствует критериям для признания его объектом ОС;

- если критерии для признания актива объектом ОС соблюдены, то капитализируют на счёте 08 «Вложения во внеоборотные активы» все затраты, понесённые в связи с приобретением (созданием) актива и подготовкой его к использованию. Это нужно для формирования первоначальной стоимости ОС.

Порядок признания и оценки затрат зависит от оснований поступления ОС в организацию (покупка, создание, получение в качестве вклада в уставный капитал и т. п.);

- по завершении капитальных вложений делают запись:

Объект принят к учёту в составе ОС

- определяют срок полезного использования , способ начисления амортизации и ликвидационную стоимость ОС.

Это следует из ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения», которые обязательны к применению с 2022 года , но по решению организации могут применяться и раньше.

Вместе с тем в соответствии с п. 5 ФСБУ 6/2020 организация может принять решение не применять этот стандарт в отношении активов, характеризующихся одновременно признаками, установленными п. 4 стандарта, но имеющих стоимость ниже лимита, установленного организацией с учётом существенности информации о таких активах.

Для поступления малоценных ОС учётной политикой организации может быть предусмотрен иной порядок учёта .

Уникальные аналитические материалы СПС КонсультантПлюс помогут вам при возникновении сложных ситуаций.

Учет в 1С

- комбинезон мужской YouDo стоимостью 3 600 руб. — 2 шт. (в т. ч. НДС 20%);

- ноутбук Lenovo стоимостью 102 000 руб. — 1 шт. (в т. ч. НДС 20%).

- маляру-штукатуру отдела дизайна и ремонта Котелкову И.И.— Комбинезон мужской YouDo (1 шт.) сроком использования 24 мес.;

- главному бухгалтеру организации Иволга Р.А. — Ноутбук Lenovo (1 шт.) сроком использования 36 мес.

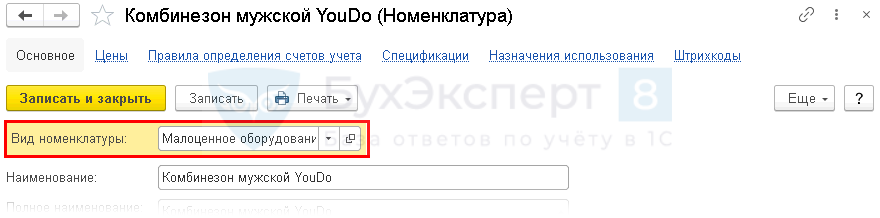

Настройка номенклатуры

В программе 1С для малоценных активов предназначен специальный Вид номенклатуры в разделе Справочники — Номенклатура (с релиза 3.0.91). Используйте его, если надо учесть в затратах стоимость малоценных объектов сразу при поступлении.

- Вид номенклатуры — Малоценное оборудование и запасы.

Использование данного вида номенклатуры обеспечивает автоматически:

- Включение стоимость этих активов в расходы:

- БУ — в момент приобретения;

- НУ — по мере их использования в производстве (для управленческих нужд, передачи работникам).

- 10.21.1 «Приобретение малоценного оборудования и запасов»;

- 10.21.2 «Выбытие малоценного оборудования и запасов».

Автоматическое заполнение счетов учета и аналитики затрат реализовано в документах:

- Поступление (акт, накладная, УПД) ;

- Поступление доп. расходов ;

- Авансовый отчет (вкладка Товары );

- Возврат поставщику ;

- Корректировка поступления .

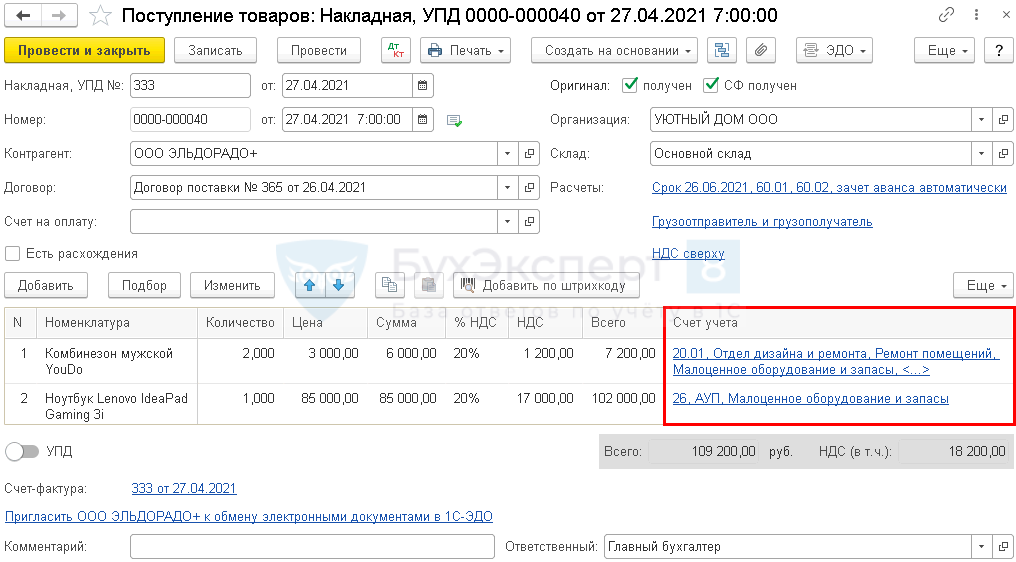

Приобретение малоценных объектов

Отразите поступление малоценных активов документом Поступление (акт, накладная, УПД) вид операции Товары в разделе Покупки — Поступление (акт, накладная, УПД) .

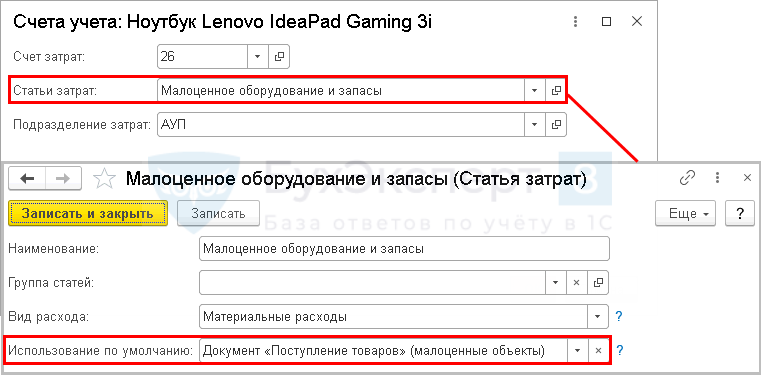

Укажите в графе Счет учета для каждого актива соответствующую аналитику затрат.

Предопределенная Статья затрат Малоценное оборудование и запасы подставляется автоматически при поступлении одноименного вида номенклатуры.

Проводки по документу

Документ формирует проводки:

- Дт 10.21.1 Кт 60.01 — малоценные объекты приняты к учету;

- Дт 20.01 Кт 10.21.2 — стоимость малоценных объектов учтена в расходах в БУ;

- Дт 26 Кт 10.21.2 — стоимость малоценных объектов учтена в расходах в БУ;

- Дт 19.03 Кт 60.01 — НДС принят к учету.

При применении ПБУ 18/02 в учете формируются вычитаемые временные разницы по соответствующим видам активов (п. 11, 14, 15 ПБУ 18/02). При признании малоценных объектов в расходах НУ автоматически погашается ОНА.

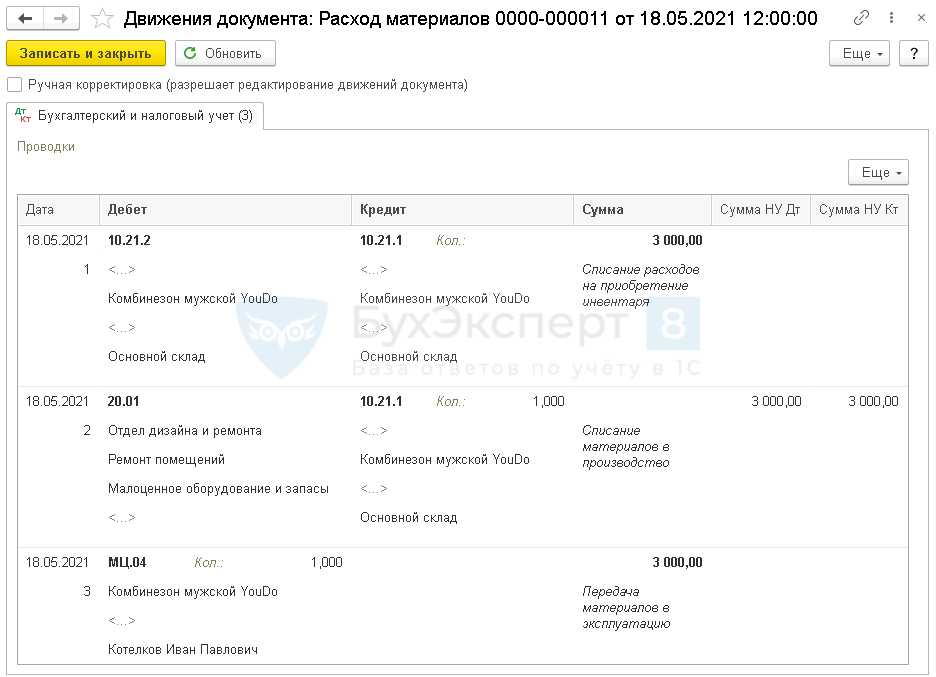

Выдача работникам малоценных объектов

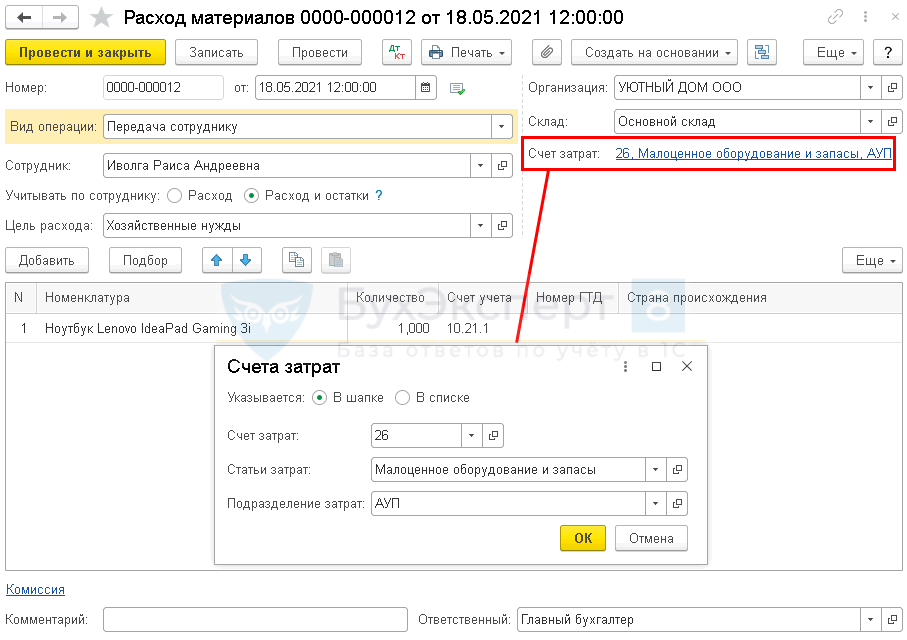

Передачу спецодежды работнику отразите документом Расход материалов вид операции Передача сотруднику в разделе Склад .

Выберите сотрудника, которому передаете объект, и укажите Учитывать по сотруднику — Расход и остатки, если надо в дальнейшем контролировать движение и наличие матценностей.

Цель расхода — например, Выполнение работ, т. к. материалы в конечном итоге будут отнесены на себестоимость. Элемент выберите из списка или создайте самостоятельно при необходимости.

Счет затрат и его аналитику для НУ (т. к. в БУ расходы уже учтены при поступлении) укажите по ссылке Счет затрат .

Проводки по документу

Документ формирует проводки:

- Дт 10.21.2 Кт 10.21.1 — списана стоимость объекта в БУ;

- Дт 20.01 Кт 10.21.1 — списана стоимость объекта в НУ при выдаче со склада;

- Дт МЦ.04 — малоценный объект учтен за балансом.

Аналогично отразите передачу работнику предметов для управленческих нужд (в нашем примере ноутбук).

Контроль по ОСВ

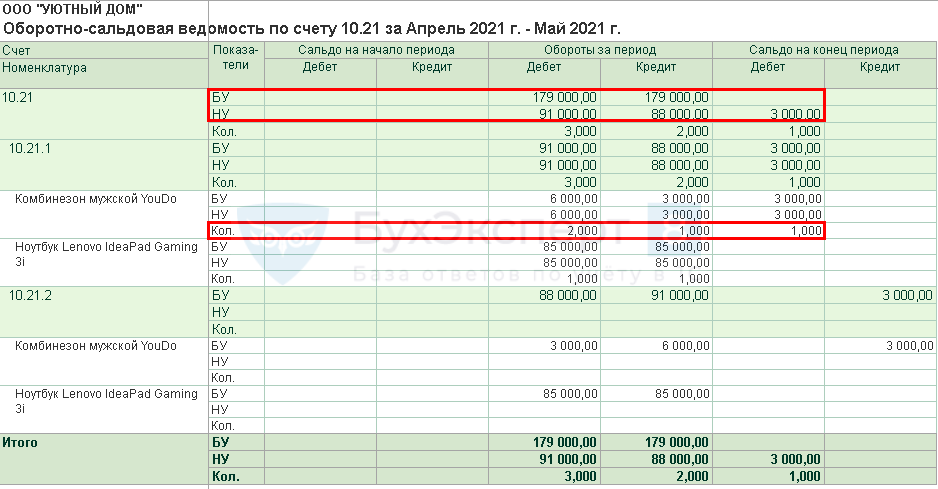

Проверьте отражение операций с помощью отчета Оборотно-сальдовая ведомость по счету 10.21 в разделе Отчеты . Счет 10.21 является обобщающим и регулирующим. Информация по нему отражается в бухгалтерской отчетности.

В результате на счете 10.21 в учете отражается информация:

- БУ — отсутствует остаток, в балансе стоимость запасов — 0 (остатки Дт 10.21.1, Кт 10.21.2 схлопнуты);

- НУ — остаток в размере стоимости не переданных работникам (для производственных, управленческих нужд) объектов;

- Количество — по каждому не списанному объекту.

В расшифровке по субсчетам доступны расширенные данные:

- Дт 10.21.1 — остаток по складскому учету в количестве и сумме;

- Кт 10.21.2 — расходы на малоценку, признанные при приобретении.

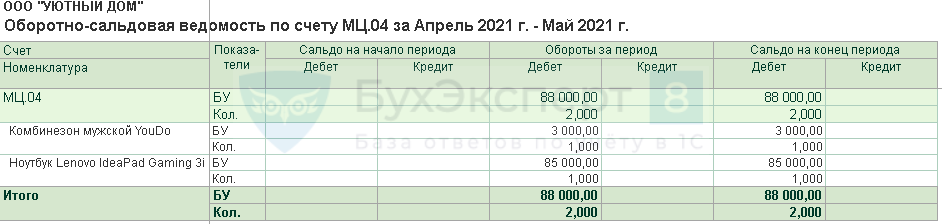

Сформируйте Оборотно-сальдовую ведомость по счету МЦ.04, чтобы проконтролировать имущество, которое находится в эксплуатации.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.Рассмотрим особенности отражения в 1С операций по приобретению и вводу..

(7 оценок, среднее: 5,00 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете