Положена ли компенсация расходов дистанционному работнику

Компенсация дистанционному работнику — это возмещение расходов на эксплуатацию оборудования, использование программного обеспечения, иных затрат сотрудника. Необходимо правильно оформить документально компенсационные выплаты, учесть при налогообложении.

Расходы в налоговом учёте

Поскольку выплата компенсации сотрудник является возмещением его затрат, связанных с выполнением трудовых обязанностей, такие расходы связаны с деятельностью юрлица, направленной на получение дохода, и облагаются налогами в общем порядке. Также не стоит забывать, что любые затраты, учитываемые в составе расходов, суммы выплачиваемой компенсации сотрудникам должны быть экономически обоснованны и документально подтверждены.

Рассмотрим, например, как юрлица могут компенсировать своим дистанционщикам расходы на компьютерную технику и некоторые другие расходы.

При использовании сотрудником в интересах юрлица своего имущества, сотруднику выплачивается компенсация за его износ/амортизацию. Выплата подобной компенсации предусмотрена трудовым законодательством, а значит будет экономически обоснованной.

Для целей налога на прибыль амортизация определяется с учётом срока полезного использования имущества, установленного Классификацией основных средств (утвержденной постановлением правительства РФ от 01.01.2002 г №1). Таким образом, срок полезного использования имущества – компьютерной техники — составляет от двух до трёх лет.

Но здесь возникает вопрос в том, что, как правило, сотрудник использует свой компьютер и другую технику не только в рабочих, но и в личных целях. Соответственно, если юрлицо будет выплачивать ему компенсацию в сумме рассчитанной амортизации, то возникнет вопрос об экономической обоснованности расходов. На наш взгляд, компенсироваться должна только амортизация техники, приходящаяся на рабочее время.

Рассмотрим более детально на примере ноутбука предположительной стоимости 25 000 рублей. Срок полезного действия — 36 месяцев, сумма ежемесячной компенсации — 694 рубля. (25 000 рублей/36 месяцев). Рассчитаем компенсацию за июль 2020 года, в котором 31 день, из которых 23 дня – рабочие (при схеме 5/2). Общее рабочее время составит 184 часа (8 часов х 23 дня). Доля рабочего времени составляет 0,25 и рассчитывается так: 184 часа (24 часа х 31 день). Сумма амортизации ноутбука будет равна 173,5 рубля (694 рублей х 0,25).

Одними расходами на компьютерную технику не обойтись, сотрудник на удалёнке несёт расходы на оплату интернета, мобильной связи, электроэнергии. При возмещении подобных расходов следует руководствоваться тем же принципом, что и при возмещении расходов на компьютерную технику.

Выплачиваем компенсацию сотруднику

При заключении работником лично договора с сотовым оператором и выплате компенсации работодателем необходимо:

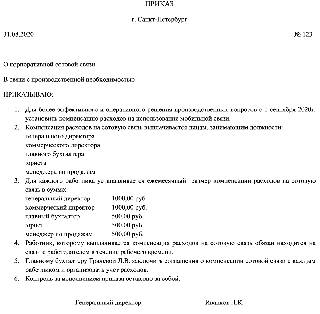

- Подготовить и издать приказ о компенсации мобильной связи сотрудникам, в котором прописывается перечень должностей работников, которым необходимо использование сотовой связи, объем компенсируемых расходов.

- Прописать в трудовом договоре или соглашении с каждым сотрудником условия и размер возмещения затрат на телефонные переговоры.

- Получить от каждого сотрудника копию договора с мобильным оператором.

- Обязать каждого работника предоставлять детализацию звонков, произведенных в интересах организации.

Перевод сотрудников на 0,5 ставки

Если оплата труда работника сокращается вдвое, то и налоги с ФОТ уменьшаются пропорционально снижению оклада.

Перевод на полставки можно обосновать финансовым кризисом и ухудшением финансового положения предприятия. Ведь в результате отсутствует необходимость нахождения сотрудника на рабочем месте полный рабочий день.

Внимание! Сотрудника разрешено перевести на 0,5 ставки на основании его письменного заявления, после чего оформляется дополнительное соглашения к его трудовому договору с указанием нового графика работы.

В одностороннем порядке работодатель сможет ввести неполный режим только при следующих условиях, действующих одновременно:

для предотвращения массового сокращения работников (в порядке, предусмотренном частью пятой статья 74 ТК РФ);

при изменении организационных или технологических условий труда.

Плюсы способа: Очевидная экономия НДФЛ и страховых взносов за счет уменьшения базы для начисления зарплатных налогов. Если сотрудник откажется от перевода на новый режим работы, появится возможность его уволить (по пункту 7 части 1 статьи 77 ТК РФ).

Минусы способа: Сотрудникам может не понравиться подобный способ оптимизации, ведь он негативно отразится на их будущих пенсиях и других социальных пособиях. Не исключены трудовые споры.

Если перевод на неполное рабочее время носит фиктивный характер, то это чревато работодателю начислением штрафов, пеней и взиманием недоимки. Естественно, что при возникновении трудовых споров, этот факт «всплывет» в первую очередь.

В данном случае некоторые предприниматели идут на хитрость: проводят индексацию зарплаты с сокращением рабочего времени. То есть, делятся частью выгоды с сотрудниками. Например, если раньше работник получал за 8 часов рабочего времени 25 000 рублей, теперь он официально должен работать 4 часа, а получать будет 15 000 рублей. Понятно, что круг обязанностей при этом не уменьшается: сотрудник должен выполнить свою работу, просто за более короткий промежуток времени.

Налоги за удаленную работу белоруса

Платить или не платить НДФЛ за белоруса на удаленке, объясняет Письмо Минфина России от 04.10.2019 №03-04-06/76243.

С точки зрения налогообложения иностранцы делятся на резидентов и нерезидентов. Резидентами считаются иностранцы, которые пробыли в РФ не менее 183 дней.

НДФЛ платят все – и резиденты, и нерезиденты. Разница – в двух моментах:

- резиденты РФ платят НДФЛ по ставке 13%, нерезиденты – 30%;

Примечание редакции: о тех иностранцах, для которых ставка будет 13% вне зависимости от налогового статуса, читайте в статье Базы Знаний «Налоги за иностранных работников».

с резидентов НДФЛ взимается с доходов, полученных в РФ и за ее пределами, а с нерезидентов – только с доходов, полученных в РФ (ст. 209 НК РФ).

И здесь есть нюанс. Работа, совершенная за пределами РФ, с точки зрения НК РФ является источником дохода, полученным за пределами РФ (пп. 6 п. 3 ст. 208 НК РФ).

Поэтому в ситуации, когда гражданин Белоруссии работает на российскую компанию по трудовому договору о дистанционной работе из Белоруссии, то:

- он сам платит НДФЛ, если является резидентом РФ;

- не платит НДФЛ, если резидентом не является.

Со страховыми взносами ситуация немного сложнее.

Какие расходы компенсируют

Вот какая компенсация расходов при дистанционной работе положена сотруднику (ст. 312.3 ТК РФ):

- за использование и износ технического оборудования и инструментов;

- при возникновении иных затрат, связанных с использованием личных технических средств и материалов в рабочих целях;

- за покупку бумаги, картриджей, канцтоваров.

Удаленному работнику компенсируют использование компьютерной техники и расходы на интернет, телефон и электроэнергию. Но работодатель оплатит только ту часть, которая использовалась исключительно для рабочих целей.

По итогам месяца сотрудник предоставляет не только отчеты о проделанной работе, но и счета за телефон, интернет и электроэнергию. Бухгалтер вычисляет из общего счета долю затрат на выполнение трудовых обязанностей.

Рассчитаем, сколько денег компенсировать удаленному работнику за июль 2020 года:

- Вычисляем количество отработанных часов. В июле 2020 года 31 день, из них 22 рабочих и 9 выходных. В трудовом договоре о дистанционной работе закрепляют продолжительность трудовой недели и дня. Если у сотрудника пятидневная неделя и восьмичасовой день, отработанное время за месяц составит 22 дня * 8 часов = 176 часов.

- Определяем долю отработанного времени за месяц. Общее время: 31 день * 24 часа = 744 часа. Доля отработанного времени: 176 : 744 = 0,24.

- Высчитываем затраты на интернет, телефон и электричество. Счет за интернет — 500 руб., компенсируют 500 * 0,24 = 120 руб. Счет за свет — 800 руб., возместят 800 * 0,24 = 192 руб. Счет за телефон — 300 руб., вернут 300 * 0,24 = 72 руб. Итого сотруднику компенсируют 384 руб.

Аналогично рассчитывается компенсация за использование оргтехники. Определяется стоимость компьютера и ежемесячная амортизация. Сумма амортизации умножается на коэффициент отработанного времени за отчетный месяц. Покупку бумаги и канцтоваров компенсируют по факту — на основании платежных документов и товарных чеков.

Другой вариант — определить фиксированную сумму возмещения. Порядок расчета или фиксированный размер компенсации необходимо указать в трудовом договоре об удаленной работе.

О применении налога на прибыль и ндфл при направлении дистанционных работников в служебные поездки

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 14 апреля 2014 г. N 03-03-06/1/16788

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу учета расходов по служебным поездкам работников при дистанционной работе и сообщает следующее.По заключению Минтруда России на дистанционных работников согласно ст. 312.

1 Трудового кодекса Российской Федерации (далее — ТК РФ) распространяется действие трудового законодательства и иных актов, содержащих нормы трудового права, с учетом особенностей, установленных гл. 49.1 «Особенности регулирования труда дистанционных работников» ТК РФ.В соответствии со ст.

166 ТК РФ служебная командировка — поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы.Из определения дистанционной работы, данного в ст. 312.1 ТК РФ, следует, что для работника местом постоянной работы является место его нахождения.

Дистанционными работниками считаются лица, заключившие трудовой договор о дистанционной работе.В соответствии со ст.

168 ТК РФ в случае направления в служебную командировку работодатель обязан возмещать работнику: расходы по проезду; расходы по найму жилого помещения; дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные); иные расходы, произведенные работником с разрешения или ведома работодателя.

Статьей 168 ТК РФ установлено, что порядок возмещения расходов, связанных со служебными командировками, определяется коллективным договором или локальным нормативным актом.

При служебной командировке работник направляется в поездку по инициативе работодателя и в его интересах, поэтому расходы на оплату суточных осуществляются именно в интересах работодателя, а не работника.Согласно п. 1 ст. 252 Налогового кодекса Российской Федерации (далее — Кодекс) расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 Кодекса, убытки), осуществленные (понесенные) налогоплательщиком.Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

В силу пп. 12 п. 1 ст. 264 Кодекса к прочим расходам, связанным с производством и реализацией, относятся расходы налогоплательщика на командировки, в частности:

- на проезд работника к месту командировки и обратно к месту постоянной работы;

- наем жилого помещения;

- суточные или полевое довольствие.

Учитывая вышеизложенное, сообщаем, что расходы на командировку дистанционного работника налогоплательщик вправе учесть в составе прочих расходов при определении налоговой базы по налогу на прибыль организаций.

По вопросу обложения налогом на доходы физических лиц сумм оплаты командировочных расходов сотрудников, работающих дистанционно, сообщаем.В соответствии с п. 3 ст.

217 Кодекса не подлежат обложению налогом на доходы физических лиц все виды установленных действующим законодательством Российской Федерации компенсационных выплат (в пределах норм, установленных, в частности, с исполнением налогоплательщиком трудовых обязанностей (включая возмещение командировочных расходов)).Таким образом, если поездка работника, выполняющего работу дистанционно, для выполнения служебного поручения работодателя признается командировкой, к суммам возмещения командировочных расходов работника применяются нормы п. 3 ст. 217 Кодекса.

Чем договор ГПХ отличается от других договоров

Договор ГПХ означает «договор гражданско-правового характера». Его заключают с исполнителями, которые работают вне штата: официально не числятся сотрудниками компании и выполняют разовую работу.

В договоре ГПХ есть две стороны — исполнитель и заказчик. Между ними нет трудовых отношений: заказчик не обязан оплачивать исполнителю отпускные и больничные, а исполнитель — подчиняться внутренним правилам компании, приходить в офис или соблюдать дресс-код.

В журнал о путешествиях нужны авторы, которые будут писать статьи о своих поездках. Авторы могут написать только одну статью или писать, например, раз в полгода. С каждым автором журнал подписывает договор ГПХ и платит фиксированную сумму за каждый материал.

Другой пример. Строительной компании нужен новый сайт, поэтому она находит исполнителя, договаривается с ним о цене и они вместе подписывают договор ГПХ со сроком в один месяц. Через месяц исполнитель отдает готовый сайт, а компания оплачивает работу.

Использовать договор ГПХ для постоянных сотрудников — незаконно. Если нужен работник в штат, а полноценной загрузки для него не набирается, можно рассмотреть трудоустройство по совместительству или по совмещению.

По совместительству — если сотрудника нанимают в свободное от основной работы время. Например, он уже работает с 09:00 до 18:00, а трудоустраивается с 19:00 до 21:00.

По совмещению — если сотрудник в течение своего рабочего дня будет совмещать две должности одновременно. Например, администратор салона красоты записывает клиентов и убирает в салоне два раза в день.

Изменение 9: новое на патенте

Расширен список деятельности, занимаясь которой можно платить налоги по патенту.

Новшества ждут в 2022 году ИП, являющихся работодателями:

Ознакомиться можно в п. 2 ст. 2, подп. «б» п. 88 ст., подп. «а» п. 1 ст. 3 Закона от 02.07.2021 № 305-ФЗ.

Это основные изменения, касающиеся ИП, вступающие в силу с 2022 года.

Вы заметили у нас ошибку? Помогите нам ее исправить! Выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter» и повторите код с картинки. Спасибо!

Школа бизнеса «Я — предприниматель» это информационный проект ПАО «Совкомбанк».

Цель школы — помочь в финансовой грамотности предпринимателям России и широкому кругу граждан, собирающихся стать предпринимателями.

Генеральная лицензия Банка России №963 от 5 декабря 2014 года © 2004-2022, ПАО «Совкомбанк». Все права защищены.