Как перейти на ФСБУ 6/2020 с 2022 года: пошаговая инструкция

Новые стандарты бухгалтерского учета, которые стали обязательными с 01.01.2022, уже достаточно подробно рассмотрены на нашем сайте. Пора поговорить о практических моментах. Какие конкретные действия предпринять бухгалтеру, чтобы выполнить переход на новые ФСБУ правильно и своевременно? Какие проводки сделать в бухучете? В этой статье разбираем пошагово переход на ФСБУ 6/2020 “Основные средства” с 2022 года.

В первую очередь, очертим круг тех «счастливцев», кто обязан применять новый стандарт по ОС в обязательном порядке начиная с 2022 года.

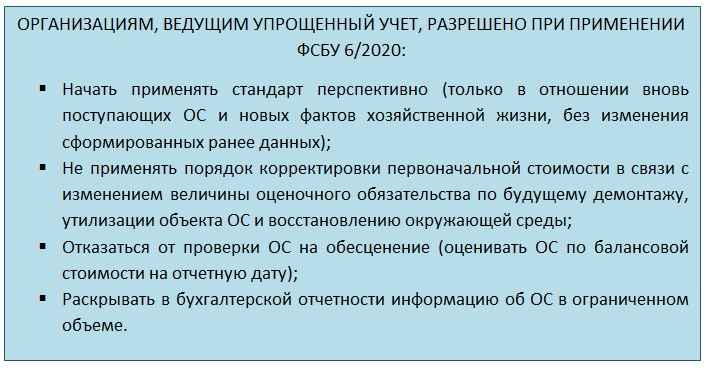

Если исходить из положений ФСБУ 6/2020, то применять его нужно всем, кто готовит бухгалтерскую отчетность и у кого есть ОС, конечно же. Для ведущих упрощенный учет исключения по самому применению не сделано. Для тех, кто на «бухгалтерской упрощенке», в стандарте есть несколько поблажек. Но не переходить на новые правила вообще они не могут.

Срок службы жесткого диска компьютера

Этот элемент является одним из самых слабых в плане живучести. Современные модели рассчитаны на работу от трех лет, хотя на практике они служат дольше. Замечено, что более старые модели были выносливее, а современные диски выходят из строя, не проработав даже 5 лет.

Поэтому средний срок службы современного накопителя HDD составляет 5 лет. Такой срок объясняется особенностью конструкции. Внутри диска находится шпиндель и прикрепленные к нему жесткие круглые пластины, вращающиеся на большой скорости. Также есть и головка диска – еще один подвижный элемент. Слишком много подвижных частей в этом комплектующем, которое боится тряски и вибраций.

Впрочем, современные SSD-накопители не имеют подвижных частей в своем составе, поэтому они обладают более длительным сроком службы. Однако и SSD-винчестеры не вечны. Там ячейки памяти имеют определенный ресурс и при записи/удалении информации портятся. Тем не менее при умеренной эксплуатации такого диска хватит в среднем на 8 лет.

Пересмотр срока полезного использования (СПИ)

СПИ – прогнозная характеристика. Если с течением времени при изменении условий деятельности эта характеристика уточняется, то финансовая картина становится более достоверной. А когда изначально установленный при принятии объекта к учету СПИ не пересматривается, такая учетная практика приводит к снижению информативности отчетных показателей и ухудшению качества бухгалтерской отчетности (п. 5 Толкования Р91 «Изменение срока полезного использования основных средств в течение эксплуатации», принятого Комитетом по толкованиям 27.05.2009, утвержденного в итоговой редакции 10.07.2009) к ПБУ 6/01, 21/08»).

Пересмотр СПИ до ФСБУ 6/2020

Правило первичного определения СПИ (абз. 1 п. 20 ПБУ 6/01) не ограничивает его последующий пересмотр. Пересмотр СПИ при реконструкции и модернизации (абз. 6 п. 20 ПБУ 6/01) не является единственно возможным случаем изменения СПИ. Правила пересмотра СПИ в результате других причин в ПБУ 6/01 отсутствуют: нет ни запрета, ни разрешения, ни предписания. В противном случае в разделе III ПБУ 6/01 должна была присутствовать норма, аналогичная п. 14 ПБУ 6/01, согласно которому стоимость основных средств, в которой они приняты к бухучету, не подлежит изменению, кроме специально названных случаев (Рекомендация «НРБУ «БМЦ» Р-6/2009 КпР «Изменение срока полезного использования основных средств в течение эксплуатации»).

То, что изначально установленный СПИ может изменяться не только в случае реконструкции и модернизации, подтверждается следующими нормами:

- оценочным значением являются, в частности, СПИ основных средств (п. 3 ПБУ 21/2008 «Изменение оценочных значений»);

- изменением оценочного значения признается корректировка стоимости актива (обязательства) или величины, отражающей погашение стоимости актива, обусловленная появлением новой информации, которая производится исходя из оценки существующего положения дел в организации, ожидаемых будущих выгод и обязательств и не является исправлением ошибки в бухгалтерской отчетности (п. 2 ПБУ 21/2008).

Таким образом, из совокупности норм ПБУ 6/01 и ПБУ 21/2008 следует вывод: появление новой информации является основанием для изменения СПИ основного средства в течение его эксплуатации, в т.ч. в случаях, когда не было реконструкции или модернизации.

Поскольку пересмотр СПИ (кроме реконструкции и модернизации) прямо не регулируется ПБУ 6/01, необходимость его регулярного пересмотра подтверждается также (п. 7.1 ПБУ 1/2008 «Учетная политика организации», Рекомендация Р-6/2009 КпР):

- § 51 IAS 16 «Основные средства»;

- п. 27 ПБУ 14/07 «Учет нематериальных активов» (Приложение к Письму Минфина России от 19.01.2018 № 07-04-09/2694);

- Рекомендацией Р-6/2009 КпР;

- Толкованием Р91.

Следовательно, пересмотр СПИ был возможен и до принятия ФСБУ 6/2020.

Обратите внимание! Рекомендация «НРБУ «БМЦ» Р-6/2009 КпР «Изменение срока полезного использования основных средств в течение эксплуатации» и Толкование Р91 «Изменение срока полезного использования основных средств в течение эксплуатации», принятое Комитетом по толкованиям 27.05.2009, утвержденное в итоговой редакции 10.07.2009 к ПБУ 6/01, 21/08, не потеряли своей актуальности в части разъяснений пересмотра СПИ, не противоречащей ФСБУ 6/2020, поскольку толкуемые ими документы включают в себя не только ПБУ 6/01, но и действующие нормы ПБУ 21/2008, ПБУ 1/2008, ПБУ 14/07, IAS 16.

Пересмотр СПИ по ФСБУ 6/2020

СПИ (наряду с ликвидационной стоимостью и способом начисления амортизации) – это элемент амортизации объекта основных средств. Элементы амортизации (п. 37 ФСБУ 6/2020, Информационное сообщение Минфина России от 03.11.2020 № ИС-учет-29):

- определяются при признании объекта основных средств в бухгалтерском учете;

- проверяются на соответствие условиям использования объекта основных средств.

Это значит, что теперь в профильном ФСБУ 6/2020 прямо предусмотрен пересмотр СПИ.

Основания для списания

Порядок действий, как списать основные средства с баланса, подразумевает в первую очередь выявление причин, по которым имущество должно быть снято с бухучета учреждения. Ситуации, в которых требуется списание с бухгалтерского учета:

- полная или частичная утрата полезных свойств объекта, при котором ОС не может функционировать должным образом;

- физическая утрата или повреждение объекта, к таковым относят: поломки, разрушения, повреждения, потеря, ликвидация;

- моральное или техническое устаревание ОС, при котором модернизация имущества экономически необоснованна;

- утрата имущественных активов в силу аварийных ситуаций или стихийных бедствий.

Списывайте активы, которые морально устарели при строительстве, реконструкции, модернизации и техническом перевооружении предприятия в целом либо его отдельных структурных подразделений.

Списание проводится и в тех случаях, когда провести восстановление актива невозможно либо это требует внушительных финансовых затрат, что будет расценено как нецелесообразное, нерациональное и нецелевое использование бюджетных средств.

Какие еще есть основания для списания ОС с бухгалтерского учета:

- если учреждение принимает решение реализовать нефинансовый актив сторонней компании или физическому лицу, то объект подлежит списанию с учета;

- если имущество передается в собственность третьих лиц по договору мены или же на безвозмездной основе;

- если НФА передают сторонней организации в качестве вклада в уставный капитал, то актив подвергается списанию;

- если объект решено сдать в аренду или в лизинг при условии, что имущество будет учитываться у арендатора (лизингополучателя).

Списанию не подлежат объекты, находящиеся во временной консервации, например, те, что в настоящий момент не используются в производственном цикле. Также не списываются НФА, находящиеся на реконструкции и модернизации, и эксплуатация которых временно приостановлена.

Если имущество передается из одного структурного подразделения в другое, движение отражается внутренним перемещением. Заполняется акт приемки-передачи НФА. Если же объект передается от одного обособленного подразделения в другое или в головной офис при условии, что подразделения выделены на отдельный баланс, то соблюдается порядок безвозмездной передачи ОС.

Завершение срока полезного использования ОС не является основанием для его списания с бухгалтерского учета.

Утилизация компьютерной техники

Компьютерное оборудование содержит в себе различные элементы, среди которых:

- вещества, опасные для окружающей среды, т. е. подпадающие под действие закона «Об отходах» от 24.06.1998 № 89-ФЗ;

- драгметаллы — благодаря драгоценной «начинке», на списываемый компьютер распространяется действие закона «О драгметаллах» от 26.03.1998 № 41-ФЗ, а также инструкций Минфина по специальному учету драгметаллов.

Таким образом, компьютерная техника относится к объектам, которые нельзя просто выкинуть на свалку при списании. Необходимо передать их для утилизации лицензированной специализированной компании. Порядок утилизации следует обозначить и утвердить в комплекте документов на списание.

ОБРАТИТЕ ВНИМАНИЕ! Если по общему правилу процесс списания компьютеров выглядит достаточно простым, то необходимость привлекать лицензированную компанию для утилизации может повлечь за собой и необходимость проведения дополнительной экспертизы оборудования специалистами утилизирующей компании.

О том, почему требуется контролировать отходы и как оформить акт инвентаризации отходов, читайте здесь.

Как учесть утилизацию компьютерной техники в бухгалтерском учете? Подробную инструкцию по данной процедуре можно найти в КонсультантПлюс. Получите бесплатный пробный доступ к системе и ознакомьтесь с разъяснениями экспертов.

Как учитывать компьютеры и комплектующие

С точки зрения Инструкций по бухгалтерскому учету в учреждениях госсектора, компьютер является «обособленным комплексом конструктивно-сочлененных предметов, представляющих собой единое целое и предназначенных для выполнения определенной работы».

Ранее в письмах Минфина не раз разъяснялось, что комплектующие, являющиеся составными частями компьютера, не могут выполнять свои функции по отдельности. Следовательно, компьютер должен учитываться как основное средство, единый инвентарный объект, а монитор, системный блок, клавиатура, мышь, до сборки компьютера, как материальные запасы.

Федеральный стандарт бухгалтерского учета для организаций госсектора «Основные средства» содержит такое же определение: «объектом основных средств признается обособленный комплекс конструктивно-сочлененных предметов, представляющих собой единое целое и предназначенных для выполнения определенной работы».

Пример

На балансе учреждения числится инвентарный объект — компьютер стоимостью 108 000 ₽ ., приобретенный в 2016 году.

Компьютер состоит из:

- системного блока — стоимостью 63 000 ₽

- монитора — стоимостью 35 000 ₽

- блока питания, клавиатуры, мыши — стоимостью 10 000 ₽

В 2018 г. системный блок сломался. На момент замены системного блока сумма начисленной амортизации на компьютер составила 72 000 ₽ .

В соответствии с методологией бюджетного учета системный блок, монитор, блок питания, клавиатура, мышь приобретались учреждением в 2016 г. как материальные запасы, принимались к учету на счет 105 36. Сборка компьютера отражалась на счете 106 31, и уже собранный компьютер учитывается на счете 101 34.

При списании неисправного системного блока происходит ликвидация части объекта основного средства.

Учреждению следует не списывать компьютер полностью, а списать лишь системный блок, пришедший в негодность, а затем включить в инвентарную карточку компьютера новый системный блок.

Алгоритм списания системного блока

Шаг 1. Сторонняя экспертная организация составляет акт о том, что системный блок сломан и восстановлению не подлежит.

Шаг 2. Комиссия учреждения по поступлению и выбытию активов:

- определяет стоимость системного блока в общей стоимости компьютера, рассчитывает сумму амортизации, приходящуюся на него;

- составляет акт о частичной ликвидации объекта основных средств, оформляет актом операцию доукомплектации компьютера;

- утверждает акты у руководителя учреждения.

Шаг 3. Бухгалтерия оформляет проводками:

- частичное списание системного блока;

- доукомплектацию компьютера;

- вносит изменения в инвентарную карточку.

Почти все перечисленные операции производятся бухгалтерией и действия распределены в данном случае в соответствии с авторством подписи, стоящей в документе.

Относится ли компьютерная техника к основным средствам?

Компьютер можно либо учесть как основное средство с последующим начислением амортизации, либо принять в виде материальных ценностей и сразу списать без длительных амортизационных отчислений.

Прежде всего, на принятие решения влияет стоимость, признаваемая для компьютерной техники первоначальной.

Компьютер нельзя принять в виде отдельных его частей, его необходимо учитывать как единую сборную технику с учетом установленных на него компьютерных программ.

Таким образом, первоначальная стоимость компьютера складывается из суммы затрат на:

- приобретение всех составных частей;

- минимальный набор устанавливаемых на него компьютерных программ, без которых компьютер работать не сможет;

- консультационные услуги;

- услуги по доставке, настройке и доведение компьютера до состояния, пригодного к использованию.

Лимит по стоимости для признания техники в качестве основного средства в целях бухгалтерского и налогового учета отличается.

В бухучете компания устанавливает лимит самостоятельно в пределах 40000 руб., в налоговом — лимит определяется п.1 ст.257 НК РФ – 100000 руб.

Для бухучета

Чтобы поступивший актив был принят в бухгалтерском учете в качестве основного средства, для него должны выполняться пять условий из п.4 ПБУ 6/01:

- Цель применения имущества – производство, передача в пользование, управленческие нужды;

- Срок эксплуатации – от 1 года;

- Предназначение объекта – приносить прибыль владельцу;

- Отсутствие желания и намерения у организации перепродать имущество.

- Стоимость такого объекта должна превышать установленный лимит в пределах 40 000 руб.

Компьютерная техника приобретается предприятием для дальнейшего ее использования длительное время с целью получения экономической выгоды.

Таким образом, в бухучете компьютер, ноутбук и прочую компьютерную технику можно отнести к основным средствам и принять их к учету на счет 01 с последующим постепенным списанием стоимости в расходы с помощью амортизации.

Если приобретенный компьютер стоит меньше установленного лимита, то даже при соблюдении указанных выше четырех условий, можно технику учесть в составе материалов, перенеся его стоимость сразу в расходы.

Однако в этом случае нужно контролировать сохранность и правильное использование компьютерной техники. Например, можно организовать учет сразу списываемых компьютеров на забалансовом счете (например, 013) или вести специальную ведомость по нему.

Для налогообложения

Критерии отнесения к основным средствам в налоговом учете несколько иные и прописаны в п. 1 ст.257 Налогового кодекса РФ:

- Цель приобретения – управленческие и производственные нужды.

- Отсутствие намерения перепродажи.

- Первоначальная стоимость от 100 тыс.руб.

Если условия выполняются, компьютер нужно включать в состав основных средств и начислять по нему амортизацию.

Как установить период для амортизации в бухгалтерском учете?

Если в бухучете компьютер признан основным средством, то для него нужно правильно определить срок полезного использования – тот период, на протяжении которого бухгалтер будет проводить списание амортизационных отчислений в расходы.

Правила установления данного срока с точки зрения бухгалтерского учета прописаны в п.20 ПБУ 6/01, где указаны 3 главных момента, которыми нужно руководствоваться:

- временем, в течение которого планируется использовать актив с необходимой отдачей;

- планируемым физическим износом с учетом совокупности влияющих факторов;

- предусмотренными для данного актива ограничениями нормативно-правового или иного характера.

Такой установленный порядок определения срока полезного использования позволяет компании установить наиболее удобный для себя период начисления амортизации.

Если компьютер будет также признан основным средством и для налогового учета, то нужно продумать возможность установления СПИ в бухучете, равным установленному для налоговых целей.

Одинаковый срок амортизации компьютера в бухгалтерских и налоговых целях позволит избежать дополнительных расхождений в учетной деятельности.

Именно этот путь выбирается подавляющим большинством владельцев компьютерной техники, если она признается основным средством и в налоговом учете.

Как определяется амортизационная группа и СПИ в налоговом учете?

Порядок установления срока полезного использования для налоговых целей не имеет такой вольности, как в бухгалтерском учете.

Налоговый кодекс четко требует от владельцев основных средств правильно распределять их по амортизационным группам в соответствии с утвержденным Классификатором, утвержденным Постановлением Правительства РФ №1 от 01.01.2002.

При получении компьютерной техники определяется ее первоначальная стоимость с учетом всех понесенных затрат – на составные детали, части компьютера, минимально необходимое программное обеспечение, услуги программистов, устанавливающих программы и настраивающих технику, услуги по транспортировке и сборке.

Если общая сумма всех расходов превышает 100 тыс. руб., то компьютер нужно включать в основные средства и определять для него амортизационную группу.

По утвержденной Классификации компьютер можно отнести ко 2 амортизационной группе, для которой определен полезный срок использования от 2 до 3 лет включительно.

Компьютерная техника по ОКОФ имеет код 330.28.23.23 и именуется «Машины офисные прочие».

Срок определяется в месяцах и может принимать любое значение от 25 до 36 месяцев.

Особенности определения для ноутбука

Ноутбук также относится к компьютерной техники и является переносным компактным устройством, выполняющим те же функции, что и обычный персональный компьютер.

Если для компьютера составные части выбираются по отдельности, после чего проводится его сборка, то ноутбук уже имеет определенную комплектацию.

Приобретается как целостная техника с минимальными возможностями по замене внутренних составляющих.

1500 249 руб.

Правила отнесения ноутбука к основным средствам и установления для него срока полезного использования аналогичны прописанным для компьютеров.

Если ноутбук будет использоваться в производственных, управленческих целях, будет приносить прибыль компании и перепродавать его фирма не будет, то его можно признать основным средством.

При этом в бухучете он будет таковым, если общая первоначальная стоимость составит не менее установленного лимита (в пределах 40 тыс. руб.), а в налоговом учете – не менее 100 тыс. руб.

По Классификации основных средств ноутбук можно отнести также ко второй амортизационной группе, включив его в состав прочих офисных машин.

В налоговом учете для него допускается установить срок полезного использования от 25 до 36 месяцев включительно.

В бухгалтерском учете можно установить аналогичное значение.

Однако при желании предприятие может определить другой срок использования.

Однако нужно понимать, что амортизационные отчисления в этом случае будут отличаться, что вызовет появление расхождений.

Наглядный пример, сколько прослужит ноутбук с 2021-го года

Предположим, вы только что приобрели ноутбук Panasonic — признанного лидера среди производителей защищённых портативных компьютеров. Число отказов составляет 1/3 от Lenovo ThinkPad, что является одним из самых лучших показателей среди прочих фирм. И вот, что из этого получится по сроку службы.

Пример ноутбука для расчёта срока службы

- Модель: Panasonic ToughBook CF-SV8 Premium (не реклама, в России он не продаётся!);

- гарантия: 5 лет от производителя + защита от случайных повреждений;

- характеристики: Intel Core i7–8565U / 16 Гб ОЗУ / 1 Тб SSD / LTE-модуль / аккумулятор 70 Вт·ч + 50 Вт·ч (на 50% больше заряда);

- использование: вы работаете за ним 100 часов в неделю, 50 недель в году.

В таком режиме ноутбук продержится без сбоев примерно до 2025-го года (пять лет). После потребуется замена батареи.

Конечно, всё остальное продолжит работать как и раньше. Но ещё через пару лет вам уже просто не будет хватать производительности. И это вполне укладывается в концепцию «среднего срока службы ноутбука 7 лет».

Компания ZEL-Услуги

Руководите организацией или отвечаете за активы предприятия? Помочь в расчётах основных средств, спланировать амортизацию и спроектировать офисную ИТ-инфраструктуру помогут специалисты ИТ-аутсорсинговой компании ZEL-Услуги.