Компьютер целиком и по частям: приходуем в бухучете

Вопрос: Организация закупает персональные компьютеры. В накладной они указаны одной строкой (ПК). Кроме того, приобретаются отдельные комплектующие: мыши, клавиатуры, мониторы, системные блоки. Часть из них идет на ремонт и модернизацию уже работающих компьютеров, а часть — на сборку новых. Как в этом случае приходовать поступающие компьютеры и комплектующие?

Ответ: Компьютеры в сборе принимаются на учет как основные средства (ОС). При закупке всех комплектующих для сборки нового компьютера их стоимость также формирует стоимость ОС (компьютера). Комплектующие, приобретенные для ремонта или одновременно для разных целей, приходуются в качестве материалов.

Обоснование: Персональные компьютеры, приобретенные организацией для использования в собственной деятельности дольше 12 месяцев, — это ОС (в таком случае соблюдаются все условия признания активов ОС). Причем в состав компьютера может входить один и больше мониторов, один и больше системных блоков, мышь, клавиатура, коврик и другие комплектующие .

Это означает, что купленные в сборе ПК, изначально предназначенные для длительного использования, организация приходует на счет 08 «Вложения в долгосрочные активы». Затем переносит их стоимость на счет 01 «Основные средства», составив при этом акт о приеме-передаче основных средств. Заметим, что с 1 октября 2017 г. можно составить один акт на несколько компьютеров, но только если они имеют одинаковую стоимость и характеристики .

При покупке компьютерных комплектующих по отдельности порядок принятия их к учету может иметь варианты.

Так, если организация изначально приобретает комплектующие для сборки нового компьютера сразу после закупки, стоимость комплектующих она отражает на счете 08 как расходы на приобретение ОС. А затем сформированную первоначальную стоимость компьютера со счета 08 переносит на счет 01, составив при этом акт о приеме-передаче основных средств .

Когда же комплектующие закупаются одновременно для разных целей (и для ремонта, и для сборки новых компьютеров) или разные детали приобретаются разными партиями и (или) в разном количестве, их стоимость отражается на счете 10 «Материалы». И уже с этого счета переносится по направлениям расходования :

— при отпуске на ремонт — показывается на затратных счетах (Д-т 23, 25, 26, 29, 44 — К-т 10);

— при использовании на модернизацию действующих компьютеров — включается в затраты на модернизацию (Д-т 08 — К-т 10). По окончании модернизации все затраты на ее проведение списываются на счет 01, т.е. увеличивают стоимость компьютера;

— в случае сборки компьютера из различных комплектующих, имеющихся на складе, — формирует стоимость компьютера (Д-т 08 — К-т 10). На дату сборки составляется акт о приеме-передаче основных средств и сформированная стоимость компьютера отражается соответствующей записью (Д-т 01 — К-т 08).

Компьютеры счет бухгалтерского учета

Mozilla/5.0 (Macintosh; Intel Mac OS X 10_6_8) AppleWebKit/535.19 (KHTML, like Gecko) Chrome/18.0.1025.166 Safari/535.19

Как принять к учету ОС из составных частей

Довольно часто бухгалтеры сталкиваются с необходимостью принять к учету основное средство, состоящее из комплектующих. Это может быть новый компьютер, для которого закуплены отдельные составные части: системный блок, монитор, клавиатура с мышью или, например, система видеонаблюдения, состоящая из различных камер, проводов, саморезов и пр. К тому же зачастую необходимо в стоимости ОС еще и учесть работы по сборке и установке. Давайте рассмотрим, как данные операции правильно отразить в 1С: Бухгалтерии предприятия 8.

В нашем примере мы будем принимать к учету компьютер, закупленный по частям, на который нужно дополнительно установить программное обеспечение.

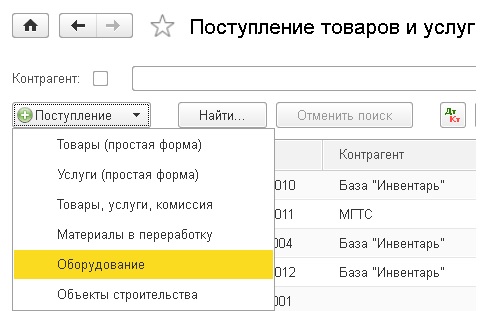

Для отражения операции поступления комплектующих предназначен документ «Поступление товаров и услуг», расположенный на вкладке «Покупки

Добавляем новый документ с видом «Оборудование».

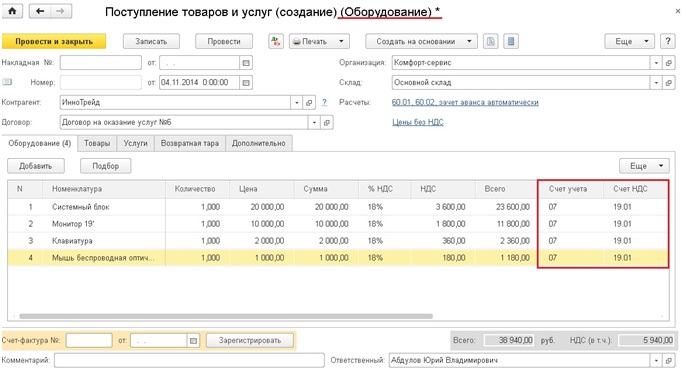

Выбираем организацию, контрагента, договор, склад и добавляем строки в табличную часть «Оборудование». Счет учета для всех комплектующих указываем 07 «Оборудование к установке», счет учета НДС — 19.01.

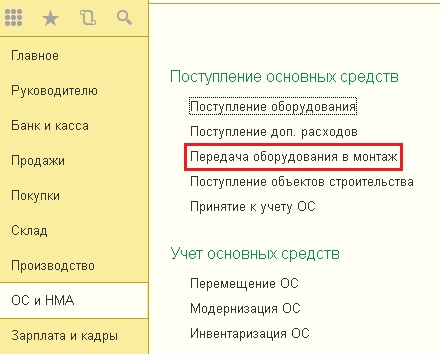

После того, как основное средство собрано, данную операцию необходимо отразить с помощью документа «Передача оборудования в монтаж», расположенного на вкладке «ОС и НМА».

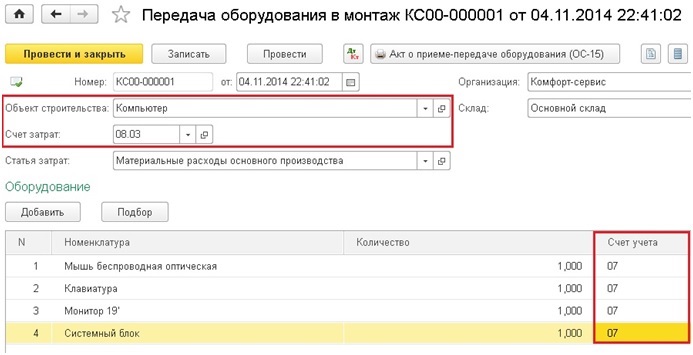

При создании нового документа необходимо будет добавить новый объект строительства в справочник, т.к. перемещаем все составные части мы на счет 08.03, аналитический учет по которому ведется в разрезе объектов строительства.

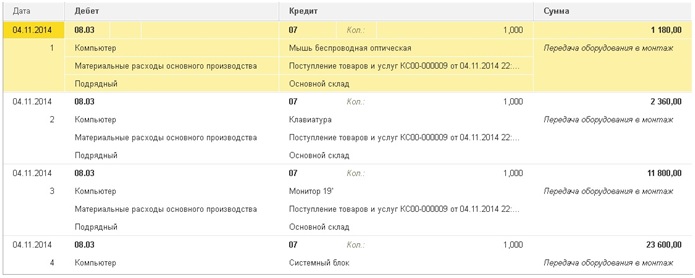

На счете 08.03 формируется общая стоимость нашего основного средства, при этом создаются следующие проводки.

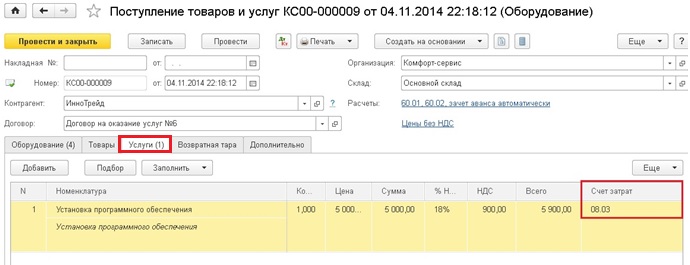

В том случае, если поставщик один, затраты на услуги по установке программного обеспечения отражаем в том же «Поступлении товаров и услуг» с видом операции «Оборудование», но заполнять мы будем закладку услуги. Если же поставщик услуг другой, то создаем новый документ с видом операции «Услуги». В данном примере мы считаем, что лицензии на программное обеспечение уже были приобретены организацией заранее, а нужна только установка.

При заполнении нового документа счет учета выбираем 08.03.

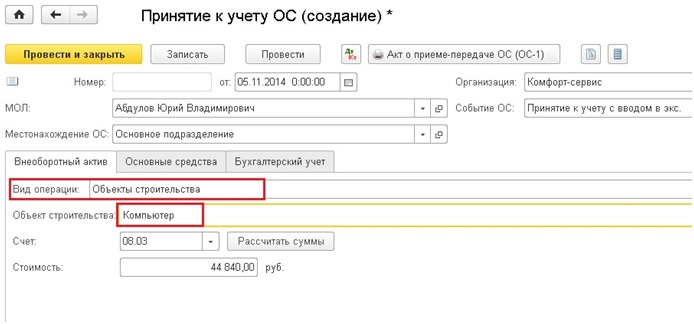

Теперь на счете 08.03 собраны все затраты на приобретение комплектующих и установку программ для нашего основного средства, осталось только принять его к учету. Для этих целей предназначен документ «Принятие к учету ОС», расположенный на вкладке «ОС и НМА».

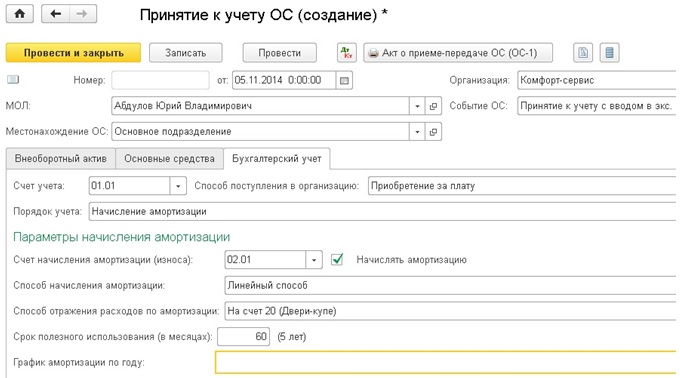

Добавляем новый документ, выбираем организацию, событие ОС — принятие к учету с вводом в эксплуатацию. Вид операции — «Объекты строительства» и указываем наш объект. Счет учета автоматически проставляется 08.03. Теперь нужно нажать кнопку «Рассчитать», и в поле «Стоимость» отразятся все затраты на ОС. Также необходимо заполнить поля «МОЛ» и «Местонахождение ОС».

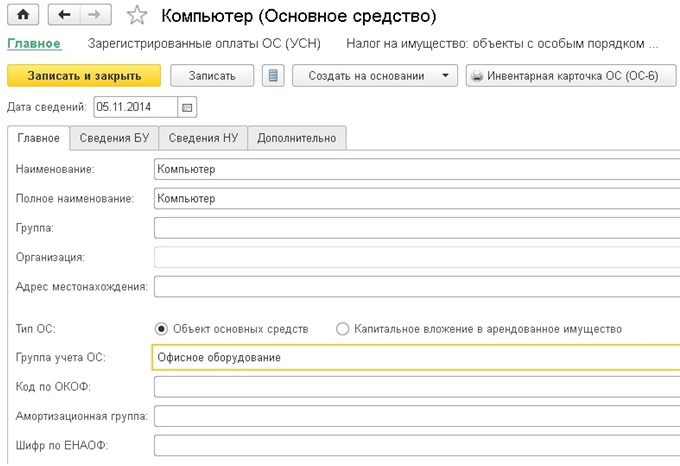

Переходим на вкладку «Основные средства» и заполняем табличную часть. Здесь нам необходимо будет добавить наш компьютер в справочник основных средств. Не нужно заполнять все поля справочника, достаточно указать наименование и группу учета ОС. Остальные реквизиты заполнятся автоматически после проведения документа принятия к учету, в него вводятся все нужные данные.

Затем внимательно заполняем вкладку «Бухгалтерский учет», обязательно нужно поставить галочку «Начислять амортизацию». Поле «График амортизации по году» оставляем незаполненным. А в поле «Способ отражения расходов по амортизации» добавляем информацию о том, на какой из счетов относить затраты по амортизации. Тут можно выбрать из существующих элементов справочника или добавить новый, указав нужный счет и субконто.

В том случае, если ваша организация на ОСН, необходимо заполнить еще закладку «Налоговый учет».

При проведении документа основное средство перемещается на счет 01. Для того, чтобы распечатать акт о приеме-передаче ОС (ОС-1), предназначена соответствующая кнопка в верхней части формы.

Если у Вас остались вопросы, то вы можете задать их в комментариях к статье.

А если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке .

Выбор КВР и кодов КОСГУ

В соответствии с положениями Порядка № 209н расходы в рамках заключенных образовательными учреждениями договоров (контрактов):

на приобретение компьютеров в полной комплектации, а также мониторов и системных блоков как самостоятельных объектов основных средств необходимо отражать по статье 310 «Увеличение стоимости основных средств» КОСГУ;

на покупку комплектующих (запасных частей) для целей капвложений в инвентарные объекты – по подстатье 347 «Увеличение стоимости материальных запасов для целей капитальных вложений» КОСГУ;

на оплату работ по сборке компьютера, покупку права пользования операционной системой, ее установку и настройку для целей капвложений в инвентарные объекты – по подстатье 228 «Услуги, работы для целей капитальных вложений» КОСГУ;

на приобретение комплектующих (запасных частей), которые не относятся к капвложениям в инвентарные объекты (например, предназначенные для замены изношенных частей), – по подстатье 346 «Увеличение стоимости прочих материальных запасов» КОСГУ;

на оплату работ по ремонту компьютера – по подстатье 225 «Работы, услуги по содержанию имущества» КОСГУ.

Указанные расходы, согласно Порядку № 85н, необходимо относить на КВР:

242 «Закупка товаров, работ, услуг в сфере информационно-коммуникационных технологий» – если они осуществляются федеральными казенными учреждениями в рамках утвержденного плана информатизации в сфере информационно-коммуникационных технологий. На уровне субъекта РФ (муниципалитета) данный КВР применяется, только если такое решение принято соответствующим финансовым органом;

244 «Прочая закупка товаров, работ и услуг» – если они осуществляются государственными (муниципальными) учреждениями (включая казенные, которые не применяют КВР 242).

ЕНВД

Организации – плательщики ЕНВД обязаны вести бухучет и сдавать отчетность в полном объеме. Такие правила установлены в части 1 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ. Поэтому приобретенный компьютер отразите в бухучете.

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет налоговой базы расходы на компьютер не влияют.

Учетная азбука: компьютер на предприятии

На первый взгляд, учет компьютерной техники — не такое уж и сложное дело. Но если немного глубже погрузиться в тему, то может возникнуть ряд вопросов. Например, как провести в учете замену монитора или системного блока (считать это ремонтом, улучшением или частичной ликвидацией компьютера). Как учитывать замененные «запчасти»? Как списать компьютер с баланса? Об учете компьютеров «от приобретения до списания» и пойдет речь в сегодняшней статье.

Существует два варианта учета приобретенного компьютера:

1) как единого целостного объекта (даже если согласно данным первички приобреталось несколько активов: системный блок, монитор, клавиатура, мышь). Ведь все эти устройства будут использоваться вместе как единый комплекс;

2) «по частям» (учиитывают отдельно системный блок, отдельно монитор, отдельно клавиатуру, отдельно мышку)*. Дробление стоит ограничить этими четырьмя элементами.

* Вам может быть полезна статья «Основные средства: вместе или врознь?» (журнал «Бухгалтер 911», 2017, № 41).

Если предприятие учитывает компьютер как единый объект. Срок полезного использования компьютера, как правило, больше года — значит, он является необоротным матактивом. Стоимостный критерий разграничения основных средств и малоценных необоротных матактивов (МНМА) для целей бухучета предприятие устанавливает самостоятельно (в учетной политике). Как правило, его устанавливают в том же размере, что и для налоговых целей — 6000 грн.

Если общая стоимость компьютера больше 6000 грн. (без учета НДС), то его зачисляют в состав основных средств (субсчет 104 «Машины и оборудования»). Начиная с месяца, следующего за вводом в эксплуатацию, его начинают амортизировать.

Ввод объекта в эксплуатацию оформляют типовыми формами № ОЗ-1, № ОЗ-6.

В налоговом учете тоже нет никаких особенностей. Малодоходные плательщики для определения объекта обложения налогом на прибыль ориентируются исключительно на данные бухучета.

Высокодоходники и малодоходники-добровольцы корректируют бухфинрезультат на разницы из ст. 138 НКУ, в частности, на амортизационную разницу. В налоговом учете компьютеры относятся к группе 4 основных средств. Минимальный срок их полезного использования — 2 года. Если в бухучете установлен больший срок полезного использования, то для исчисления налоговой амортизации ориентируемся на «бухучетный» срок полезного использования (п.п. 138.3.3 НКУ).

Если «по частям». В этом случае «тестировать» на предмет соответствия основным средствам нужно каждую такую часть. Например, системный блок, если срок его полезного использования больше 1 года и стоимость превышает 6000 грн. без НДС (условимся, что этот критерий в бухучете принят как разграничивающий основные средства и МНМА), относим к основным средствам.

Стоимость клавиатуры вряд ли превысит 6000 грн., поэтому нужно определиться со сроком ее полезного использования. Если он больше года, то учитываем ее как МНМА (счет 112), если меньше года — как малоценные быстроизнашивающиеся предметы (МБП) (счет 22).

Документально малоценные быстроизнашивающиеся предметы оформляем формами № МШ 4, № МШ-5, № МШ-8.

Амортизация МНМА начисляется по одному из методов: (1) в размере 50 % на 50 % амортизируемой стоимости (50 % в первом месяце использования, 50 % — в месяце выбытия актива) либо (2) в размере 100 % амортизируемой стоимости (в первом месяце использования). Налоговые корректировки по МНМА не предусмотрены.

Стоимость МБП сразу списывается на расходы.

НДС. Здесь никаких особенностей нет. При приобретении компьютера (если он приобретался с НДС) отражаем налоговый кредит (при наличии налоговой накладной). В случае, если компьютер предназначается для использования в освобожденной/необлагаемой/нехозяйственной деятельности, начисляем налоговые обязательства по п. 198.5 НКУ.

Для учетных целей важно определить, что проводится — ремонт или улучшение (модернизация). Если ремонт, то тогда это расходы текущего периода. Ремонт подразумевает расходы, осуществляемые для поддержания объекта в рабочем состоянии, которые не изменяют будущие экономические выгоды от его использования (п. 15 П(С)БУ 7). Если улучшение/модернизация, то на стоимость улучшения увеличиваем первоначальную стоимость объекта (п. 14 П(С)БУ 7, п. 31 Методрекомендаций № 561**). Улучшение/модернизация подразумевает улучшение свойств компьютера, повышение его возможностей.

Проведенные работы фиксируют в Акте приемки-сдачи отремонтированных, реконструированных и модернизированных объектов (форма № ОЗ-2).

Решение о том, что это — «улучшение» или «ремонт» — отдано на откуп руководителя предприятия (п. 29 Методрекомендаций № 561).

Пример. Предприятие проводит замену жесткого диска на компьютере (используется в административных целях). Стоимость приобретенного нового диска — 2400 грн. (в т. ч. НДС — 400 грн.).

Вариант «А» — жесткий диск меняется на аналогичный (не предусматривает увеличения мощности компьютера). Вариант «Б» — приобретается жесткий диск большего объема, что непосредственно отразится на качестве работы компьютера.

п/п

Содержание хозяйственной операции

Бухучет

Сумма,

грн.

дебет

кредит

Оприходован жесткий диск

Отражен налоговый кредит по НДС

Вариант «А»

Установлен жесткий диск на компьютер

Вариант «Б»

Установлен жесткий диск на компьютер

Что делать со старым жестким диском? Если:

1. Диск подлежит дальнейшей эксплуатации. Тогда его необходимо оприходовать как запасную часть (п. 2.12 Методрекомендаций № 2***):

— по оценке возможного использования — если он будет использоваться предприятием для собственных нужд (Дт 207 — Кт 746);

— по чистой стоимости реализации — если он будет продан (Дт 209 — Кт 746).

Оприходование таких ТМЦ на баланс не требует начисления НДС (п. 189.10 НКУ).

2. Диск не подлежит дальнейшей эксплуатации. Тогда его нужно передать в утилизацию специализированному предприятию. В балансе он не отражается, так как не вписывается в определение актива (нет экономических выгод от его использования).

НДС-обязательств по п. 198.5 НКУ при «ликвидации» старого жесткого диска здесь не будет, поскольку он отдельно не приобретался и не учитывался как отдельный объект.

Отдельно скажем о последствиях улучшения (модернизации). Если работы не выходят за пределы месяца (начало и конец приходятся на один месяц), то начисление амортизации по объекту не прекращаем. В связи с проведенной модернизацией может быть пересмотрен срок полезного использования объекта (п. 25 П(С)БУ 7).

Если решение о пересмотре срока полезного использования было принято, то амортизация исходя из нового срока будет начисляться, начиная с месяца, следующего за месяцем, в котором было принято указанное решение. Если же срок полезного использования пересмотрен не был, то, по нашему мнению, амортизация на «новую» первоначальную стоимость будет начисляться, начиная с месяца, следующего за месяцем, в котором состоялась замена.

Замена значительного компонента. Отдельно скажем о ситуации, когда меняем значительный компонент компьютера (например, системный блок или монитор) и учет компьютера вели как единое целое.

Считаем, что приобретение нового монитора / системного блока следует рассматривать как улучшение объекта основных средств. Поскольку замена этих составных частей предусматривает увеличение будущих экономических выгод от его использования и/или увеличение срока полезного использования объекта. Поэтому расходы на их приобретение пойдут на увеличение первоначальной стоимости компьютера.

Есть мнение, что в этом случае (при замене значительного компонента) следует провести частичную ликвидацию основного средства. Иначе говоря:

(1) исключить из первоначальной стоимости объекта основных средств ту часть стоимости, которая приходится на заменяемый компонент;

(2) увеличить первоначальную стоимость объекта основных средств на стоимость установленного нового компонента. Ведь в состав работающего объекта добавляется новый компонент.

Такой механизм предусматривают абз. 2 п. 46 Методрекомендаций № 561 и п. 14 П(С)БУ 7.

Если первоначальная стоимость заменяемого компонента («старого» монитора) известна, то в принципе ничего сложного в учете нет. Если же неизвестна, то при частичной ликвидации ее придется определять пропорционально справедливой стоимости такой отдельной части в общей стоимости объекта основных средств. Иначе говоря, определить стоимость компьютера «на сейчас» и долю монитора в этой стоимости, а затем полученный коэффициент применить к той стоимости компьютера, по которой он зачислялся на баланс.

Если предприятие не может определить первоначальную стоимость замененного компонента, то она определяется исходя из расходов на замену (п. 46 Методрекомендаций № 561).

Пример. Допустим, предприятие осуществляет замену монитора компьютера. Компьютер учитывался как единый объект: первоначальная стоимость — 10000 грн., износ — 6000 грн. При этом стоимость старого монитора известна (была указана в первичке и составляла 2500 тыс. грн. без НДС). Стоимость нового монитора — 3000 грн. без НДС.

В этом случае часть износа, которая приходится на монитор, составляет 1500 грн. (6000 : 10000 х 2500).

п/п

Содержание хозяйственной операции

Бухучет

Сумма,

грн.

дебет

кредит

Списана сумма износа монитора

Списана остаточная стоимость монитора

Приобретен новый монитор

Установлен новый монитор на компьютер

Увеличена первоначальная стоимость монитора

Частичную ликвидацию целесообразно оформить актом на списание основных средств (форма № ОЗ-3).

В учете налога на прибыль высокодоходникам и малохододникам-добровольцам нужно будет применить «ликвидирующие» разницы из пп. 138.1 и 138.2 НКУ. Если будем использовать старый монитор в дальнейшем, то зачисляем его на баланс в качестве актива с одновременным увеличением дохода (Кт 746). Подробнее см. выше ситуацию с заменой жесткого диска.

Если он подлежит утилизации, то оприходовать нечего (не соответствует определению актива).

Отметим, что в отношении такого замененного компонента действуют все те же правила (в отношении пересмотра срока полезного использования и начисления амортизации исходя из новой первоначальной стоимости), как и при модернизации (см. подраздел выше).

Что касается НДС при частичной ликвидации основных средств, нынешняя практика свидетельствует о том, что налоговики захотят здесь видеть НДС по п. 189.9 НКУ исходя из обычных цен, но не ниже балансовой стоимости на момент ликвидации .

Замена мышки/клавиатуры (если объект учитывался как единое целое). Замену таких составляющих частей компьютера следует рассматривать как ремонт компьютера. Поскольку считать мышку/клавиатуру значительным компонентом компьютера вряд ли можно. Да и основной целью работ по замене мышки/клавиатуры является восстановление и поддержание работоспособности компьютера.

Приобретаемая для замены мышь является не чем иным, как запчастью. После подключения ее к компьютеру стоимость мыши списываем на расходы. Старую мышь/клавиатуру приходуют на баланс лишь в том случае, если она еще может быть использована.

Что касается учета списания компьютера, то здесь действует тот же механизм, что и для остальных основных средств. Решение о его списании должна принять комиссия предприятия (с обоснованием причин невозможности/нецелесообразности дальнейшего использования), а утвердить его руководитель.

Напомним, что просто достижение компьютером нулевой остаточной стоимости — еще не основание для его списания.

Амортизацию прекращаем начислять с месяца, следующего за месяцем вывода объекта основных средств из эксплуатации (п. 29 П(С)БУ 7). Сумму накопленного износа списываем проводкой Дт 131 — Кт 104, а недоамортизированную (остаточную) стоимость — на расходы проводкой Дт 976 — Кт 104. Если списание техники «дает» какие-то ТМЦ, то они приходуются на баланс (как правило, на субсчете 209) с признанием прочего дохода (субсчет 746).

В налоговоприбыльном учете плательщики ориентируются на бухучетный финрезультат (п.п. 134.1.1 НКУ). Но если малодоходники просто берут его и облагают налогом на прибыль, то высокодоходникам придется осуществить «ликвидационные» корректировки. А именно: увеличить финрезультат на сумму остаточной стоимости ликвидированной техники согласно данным бухучета и уменьшить финрезультат на сумму ее остаточной стоимости, рассчитанной согласно НКУ.

У непроизводственных основных средств, напомним, своя «песня»****.

НДС. Налоговики разрешают не начислять НДС при ликвидации объекта основных средств лишь при условии, что плательщик предоставит подтверждающий документ о форс-мажорных обстоятельствах, полном уничтожении, хищении объекта, выданный именно компетентным органом. Поэтому при самостоятельной ликвидации основного средства фискалы захотят видеть налоговые обязательства по п. 189.9 НКУ, т. е. исходя из обычных цен, но не ниже балансовой стоимости на момент ликвидации . Хотя мы не поддерживаем этот подход*****.

Если комплектующие компьютера учитывались как МНМА. Их амортизация осуществляется или методом «50 % на 50 %», или методом «100 % стоимости в первом месяце» (п. 27 П(С)БУ 7).

В обоих случаях стоимость «комплектующих» будет списана с баланса проводкой Дт 132 — Кт 112.

В налоговоприбыльном учете МНМА не являются основными средствами (п.п. 14.1.138 НКУ). По ним ни «амортизационные», ни «ликвидационные» разницы высокодоходники не осуществляют.

А что с компенсационными обязательствами по «входному» НДС? Если использовался метод амортизации «100 %», то они не начисляются, потому что их собственно не на что начислять.

А вот если вы амортизируете актив методом «50 % на 50 %», то фискалы могут настаивать на компенсирующих налоговых обязательствах по п.п. «г» п. 198.5 НКУ. Поскольку п. 189.1 НКУ в качестве базы для их начисления определяет балансовую стоимость необоротного актива на начало периода. Поэтому если на начало периода ликвидации МНМА он имел балансовую стоимость, налоговики могут требовать компенсирующие налоговые обязательства.