Ноутбук это основное средство или материалы 2021

Если монитор является частью единого функционирующего комплекса, то такой набор признается объектом ОС “персональный компьютер”. В данном случае можно говорить об отнесении ко второй амортизационной группе.

Согласно Инструкции, под определением период полезного использования подразумевается срок, на протяжении которого п редусматривается возможность использования во время трудовой деятельности организации объекта нефинансовых активов с целями, благодаря которым он был куплен, сформирован либо же получен.

Компьютер основное средство или нет 2021

Mozilla/5.0 (Macintosh; Intel Mac OS X 10_10_1) AppleWebKit/537.36 (KHTML, like Gecko) Chrome/37.0.2062.124 Safari/537.36

ООО на ОСНО, на 31.12.2021 в составе ОС числятся компьютеры, автопогрузчики, автотранспорт, остаточная стоимость менее 100 тыс. рублей каждого объекта. Что меняется в работе ООО с 2022 года в связи с применением ФСБУ 6/2020 по этим объектам?

По данному вопросу мы придерживаемся следующей позиции:

Если компьютеры и автопогрузчики имеют первоначальную стоимость 100 тысяч рублей и более, то в соответствии с ФСБУ 6/2020 указанные активы будут продолжать числиться в составе основных средств.

При этом ранее числившиеся основные средства с первоначальной стоимостью от 40 тысяч рублей до 100 тысяч рублей должны быть списаны на дебет счёта 84.

Последствия перехода на ФСБУ 6/2020 должны быть впервые отражены в бухгалтерской отчетности за 2022 год (в силу п. 2 приказа Минфина России от 17.09.2020 N 204н). Т.е. возникшие при применении п. 49 ФСБУ 6/2020 разницы, урегулированные нераспределенной прибылью, отражаются в бухгалтерской (финансовой) отчетности за 2022 год — как данные на начало периода. На бухгалтерскую (финансовую) отчетность за 2021 год операции, связанные с первым применением ФСБУ 6/2020, не влияют.

Обоснование позиции:

Согласно п. 5 ФСБУ 6/2020 организация может не применять ФСБУ 6/2020 в отношении основных средств, имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. При этом затраты на приобретение или создание таких активов признаются расходами периода, в котором они понесены. По нашему мнению, под стоимостью в п. 5 ФСБУ 6/2020 подразумевается первоначальная стоимость ОС, т.к. в данном пункте речь идет о приобретении и создании таких активов. Таким образом, установленный Организацией лимит стоимости малоценных активов должен сравниваться с первоначальной стоимостью этих активов.

Как отмечено в письме Минфина России от 25.08.2021 N 07-01-09/68312, п. 5 ФСБУ 6/2020 должен применяться во взаимосвязи с п. 4, в котором речь идет об активе, но не о группе активов, названный лимит стоимости должен устанавливаться организацией для актива, а не группы активов.

Соответственно, если организация с 01.01.2022 устанавливает по основным средствам лимит их признания в размере 100 тысяч рублей, то данный размер должен сопоставляться с первоначальной стоимостью учитываемых на 31.12.2021 основных средств, а не с их остаточной стоимостью. Следовательно, если компьютеры и автопогрузчики имеют первоначальную стоимость 100 тысяч рублей и более, то в соответствии с ФСБУ 6/2020 указанные активы будут продолжать числиться в составе основных средств.

В п. 49 ФСБУ 6/2020 указано, что балансовая стоимость объектов, которые в соответствии с ранее применявшейся учетной политикой учитывались в составе основных средств, но в соответствии с ФСБУ 6/2020 таковыми не являются, списывается в порядке единовременной корректировки на нераспределенную прибыль.

Исходя из приведенной нормы организации следует на дату 31.12.2021, после реформации баланса и формирования отчетности за 2021 год, списать такие ОС проводками:

Дебет 84 Кредит 01

— списана первоначальная стоимость объектов ОС дешевле лимита;

Дебет 02 Кредит 84

— списана начисленная амортизация по объектам ОС дешевле лимита.

Согласно требованиям второго абзаца п. 5 ФСБУ 6/2020 организация должна обеспечить надлежащий контроль наличия и движения активов, характеризующихся одновременно признаками ОС, но имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. Полагаем, в данном случае возможно организовать их учет на забалансовом счете. Таким образом, ранее числившиеся основные средства с первоначальной стоимостью от 40 тысяч рублей до 100 тысяч рублей должны быть списаны на дебет счёта 84.

В отношении полностью самортизированных основных средств отметим следующее.

Если первоначальная стоимость такого объекта больше лимита и срок полезного использования больше 12 месяцев, то ОС отвечает требованиям признания актива в составе ОС (п. 12 ФСБУ 6/2020).

И срок полезного использования, и ликвидационная стоимость являются элементами амортизации, которые подлежат проверке (п. 37 ФСБУ 6/2020).

Поэтому по полностью самортизированным ОС определяется оставшийся срок полезного использования и ликвидационная стоимость. Ликвидационная стоимость определяется в соответствии с п. 30 и п. 31 ФСБУ 6/2020.

После этого осуществляется корректировка балансовой стоимости ОС. Разница между новой и старой балансовой стоимостью относится на счет 84 «Нераспределенная прибыль (непокрытый убыток)» на начало периода, в котором применяется новый Стандарт (п. 50 ФСБУ 6/2020). Фактически это будет разница между суммой амортизации, рассчитанной по правилам ФСБУ 6/2020, и суммой признанной в расходах амортизации, рассчитанной по правилам ПБУ 6/01, т.к. первоначальная стоимость не меняется.

Например, на дату перехода на ФСБУ 6/2020 на балансе числится полностью самортизированный эксплуатируемый объект ОС первоначальной стоимостью 500 тыс. руб., приобретенный два года назад, при принятии которого в состав ОС был установлен СПИ два года и после ни разу не пересматривался. Было принято решение, что данный объект ОС будет эксплуатироваться еще 12 месяцев (т.е. итого СПИ составит 36 мес.), при этом его ликвидационная стоимость равна 50 тыс. руб.

Необходимо пересчитать сумму амортизации (определить сумму амортизационных отчислений на дату пересмотра СПИ исходя из СПИ в 36 мес.):

(500 тыс. руб. — 50 руб.) х (24 мес. / 36 мес.) = 300 000 руб.

То есть исходя из старого СПИ и без учета ликвидационной стоимости сумма амортизации — 500 000. А исходя из пересмотренного СПИ с учетом ликвидационной стоимости амортизация — 300 000.

Следовательно, сумма корректировки амортизации к уменьшению для рассматриваемого объекта основных средств составляет 200 000 руб. (Дебет 02 Кредит 84).

Упрощенный способ, предусмотренный п. 49 ФСБУ 6/2020, заключается в единовременной корректировке балансовой стоимости ОС на начало отчетного периода с отнесением разницы на нераспределенную прибыль.

При этом последствия перехода на ФСБУ 6/2020 должны быть впервые отражены в бухгалтерской отчетности за 2022 год (в силу п. 2 приказа Минфина России от 17.09.2020 N 204н). Т.е. возникшие при применении п. 49 ФСБУ 6/2020 разницы, урегулированные нераспределенной прибылью, отражаются в бухгалтерской (финансовой) отчетности за 2022 год — как данные на начало периода. На бухгалтерскую (финансовую) отчетность за 2021 год операции, связанные с первым применением ФСБУ 6/2020, не влияют.

Поэтому запись о корректировке, связанной с упрощенным переходом на ФСБУ 6/2020 (отнесение разницы на счет 84 «Нераспределенная прибыль (непокрытый убыток)»), вносится датой 31.12.2021, но после реформации баланса и формирования бухгалтерской (финансовой) отчетности за 2021 год.

В таком случае при составлении финансовой (бухгалтерской) отчетности за 2022 год на начало периода будет отражена откорректированная балансовая стоимость ОС. А оборот по счету 84 «Нераспределенная прибыль (непокрытый убыток)», связанный с переходом на ФСБУ 6/2020, будет отражен в Разделе 2 отчета об изменениях капитала за 2022 год («Корректировки в связи с изменением учетной политики и исправлением ошибок»).

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Срок полезного использования основных средств для целей бухгалтерского учета в соответствии с ФСБУ 6/2020;

— Энциклопедия решений. Бухгалтерский учет «малоценных» основных средств в соответствии с ФСБУ 6/2020.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ситдиков Ирек

Ответ прошел контроль качества

14 января 2022 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2022. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Когда компьютер – это несколько ОС

Является ли компьютер основным средством? Ответ на данный вопрос, прежде всего, должен быть в учетной политике, т. к. всё зависит от того, какие критерии отнесения объекта к ОС в ней закреплены.

Например, по мнению Минфина, изложенному еще в письме от 20.01.2009 № 03-05-05-01/06, если для всех сочлененных частей обособленного комплекса установлен одинаковый срок использования, имеете право учитывать его как единый инвентарный объект.

Однако если у составных частей разный срок полезного использования, то на учет их нужно ставить по отдельности. Так, у той же мышки или клавиатуры срок полезного использования может быть менее 1 года. Если компания имеет в своем распоряжении много оргтехники, включая компьютеры, то при замене мышки в составе ПК как ОС надо проводить частичную ликвидацию объекта. А это не всегда удобно и разумно.

Не противоречит нормам законодательства и такой подход, когда части ПК учитывают отдельно – тем более они имеют разный срок полезного использования. Компьютерную мышь и клавиатуру часто учитывают в составе МПЗ по сроку службы, а системный блок, монитор и многофункциональные устройства – как ОС или МПЗ в зависимости от стоимости.

- Дт 10 – Кт 60: приобретен системный блок, монитор, клавиатура и мышь;

- Дт 20 (25, 26, 44) – Кт 10: комплектующие отнесены на затраты при передаче в эксплуатацию.

Как учитывать малоценное оборудование и запасы в «1С:Бухгалтерии 8»

Рассмотрим особенности учета малоценного оборудования и запасов.

До сих пор мы анализировали только требования бухгалтерского учета, где такой объект списывается на расходы при приобретении.

Но есть еще и налоговый учет по налогу на прибыль, где для признания расходов следует дождаться момента выдачи конкретного инструмента конкретному сотруднику (пп. 2 п. 1 ст. 254 НК РФ). И неважно, что в бухгалтерском учете этот инструмент уже списали в расходы.

Есть еще складской учет, согласно которому инструмент до выдачи сотруднику лежит на складе вместе с другими материалами.

Так что упростить учет малоценных объектов не так-то просто. Пользователи программ 1С уже сталкивались с разным отражением операций в бухгалтерском и налоговом учете, но в данном случае речь идет не об абстрактных расходах, а о конкретном предмете, который по-прежнему лежит на складе. А складской учет по своей сути всегда единый — сумма может отличаться в бухгалтерском или налоговом учете, но количество должно быть общее.

Для обособленного учета малоценного оборудования и запасов (объектов, признанных несущественными в бухгалтерском учете) в План счетов «1С:Бухгалтерии 8» было решено добавить отдельный счет 10.21 «Малоценное оборудование и запасы» и открыть к нему субсчета:

- 10.21.1 «Приобретение малоценного оборудования и запасов» (активный счет). На этом счете отражается вся информация по поступившему малоценному объекту — количество, бухгалтерская и налоговая стоимость;

- 10.21.2 «Выбытие малоценного оборудования и запасов» (пассивный счет). На этом счете отражаются расходы на малоценные объекты, при этом количественный учет отсутствует. Счет 10.21.2 выполняет функцию регулирующего счета по аналогии со счетом 02 «Амортизация основных средств».

При поступлении малоценного оборудования и запасов, учтенных на счете 10.21.1, в бухгалтерском учете их стоимость сразу же списывается на расходы, но в корреспонденции с регулирующим счетом 10.21.2. Таким образом, на основном счете 10.21.1 мы видим бухгалтерскую, налоговую стоимость и количество объектов на складе, а на счете 10.21 — обобщенную информацию по этим объектам, которая используется при составлении бухгалтерской отчетности.

При передаче малоценного оборудования и запасов в эксплуатацию или при ином выбытии субсчета 10.21.1 и 10.21.2 автоматически закрываются между собой, а остаток списывается.

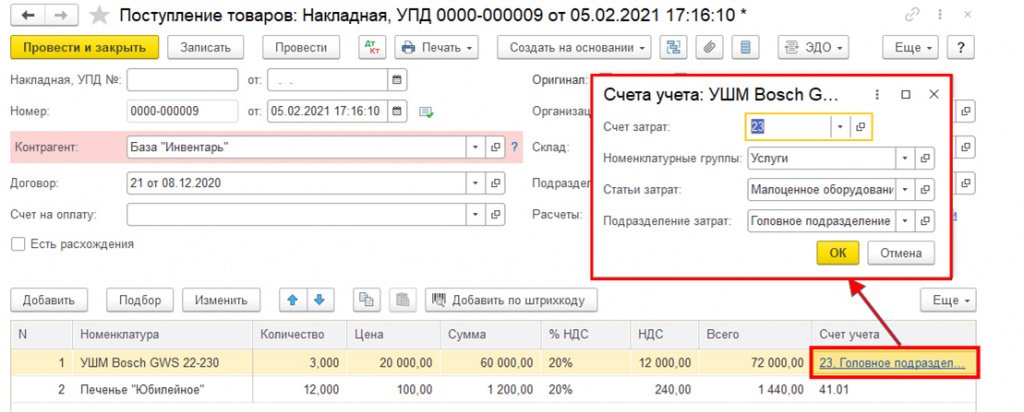

Вместе с новыми счетами в программе добавлен новый вид номенклатуры Малоценное оборудование и запасы. Если в документе поступления или в авансовом отчете указать номенклатурную позицию с видом Малоценное оборудование и запасы, то вместо счета учета для такого объекта будет выбираться счет и аналитика затрат, которые будут использованы для отражения расходов в бухгалтерском учете.

Предположим, наряду с другими товарами и материалами организация приобретает три «болгарки» стоимостью 60 тыс. руб. Эта стоимость признается несущественной для целей бухгалтерского учета и отчетности, поэтому «болгарки» учитываются в качестве малоценного оборудования и запасов (рис. 1). Остальные товары и материалы учитываются, как прежде, — приходуются на счета учета материальных ценностей.

Рис. 1. Поступление малоценных объектов

При проведении документа по малоценным объектам формируются бухгалтерские проводки:

Дебет 10.21.1 Кредит 60.01

— на сумму и количество поступивших малоценных объектов без учета НДС (3 шт. стоимостью 60 тыс. руб.);

Дебет 26 (20, 23, 25) Кредит 10.21.2

— на сумму малоценных объектов, учтенных в расходах для целей бухгалтерского учета (60 тыс. руб.).

Для целей налогового учета заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 10.21.1 и Сумма Кт НУ: 60.01

— на налоговую стоимость поступивших малоценных объектов (60 тыс. руб.).

После приобретения малоценных объектов с ними можно работать как с обычными материалами — перемещать, комплектовать, передавать в производство. При необходимости программа сформирует все необходимые движения по регулирующему счету автоматически.

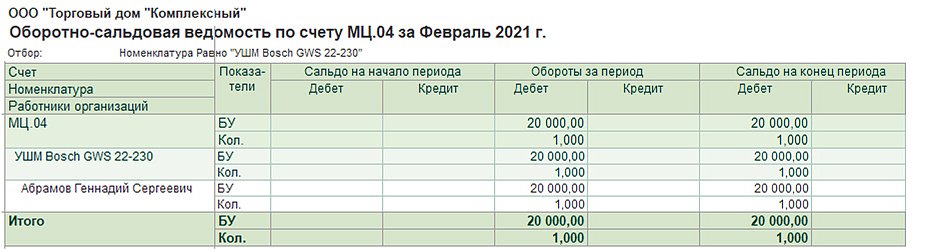

Предположим, организация передает одну «болгарку» работнику организации — Г.С. Абрамову. При проведении документа Передача материалов в эксплуатацию формируются бухгалтерские проводки:

Дебет 10.21.2 Кредит 10.21.1

— на сумму и количество переданных в эксплуатацию малоценных объектов (1 шт. стоимостью 20 тыс. руб.);

— на сумму и количество переданного сотруднику инструмента, учтенного за балансом (1 шт. стоимостью 20 тыс. руб.).

Напомним, что забалансовый счет МЦ «Материальные ценности, переданные в эксплуатацию» предназначен для обобщения информации о материальных ценностях, переданных в эксплуатацию. Учет материальных ценностей на данном счете позволяет улучшить контроль сохранности таких объектов. К счету МЦ открыты субсчета:

- МЦ.02 «Спецодежда в эксплуатации»;

- МЦ.03 «Спецоснастка в эксплуатации»;

- МЦ.04 «Инвентарь и хозяйственные принадлежности в эксплуатации».

Для целей налогового учета при передаче материалов в эксплуатацию заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 26 (20, 23, 25) и Сумма Кт НУ: 10.21.1

— на налоговую стоимость малоценных объектов, которая включается в расходы для целей налогообложения прибыли (20 тыс. руб.).

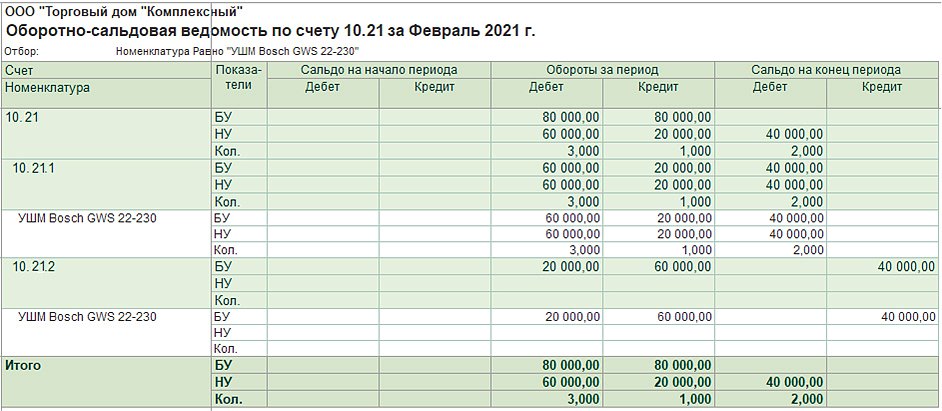

Как и раньше, для анализа наличия и движения материальных ценностей можно использовать стандартные отчеты программы, например Оборотно-сальдовую ведомость (ОСВ) по счетам 10.21 и МЦ.04 (рис. 2 и 3).

Рис. 2. ОСВ по счету 10.21

Оборотно-сальдовая ведомость по счету 10.21 показывает, что в феврале 2021 года куплено три «болгарки» за 60 тыс. руб., причем в бухгалтерском учете эта сумма списана на расходы. На конец февраля две «болгарки» стоимостью 40 тыс. руб. еще лежат на складе. ОСВ по счету МЦ.04 показывает, что одна «болгарка» стоимостью 20 тыс. руб. выдана работнику организации — Г.С. Абрамову.

Рис. 3. ОСВ по счету МЦ.04

Поскольку порядок учета малоценных объектов в бухгалтерском и налоговом учете различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. статью «Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года».

Автоматизированный учет объектов, признанных несущественными в бухгалтерском учете, поддерживается в «1С:Бухгалтерии 8» начиная с версии 3.0.91.

Обратите внимание, что законодательство по бухгалтерскому учету не обязывает организацию применять критерий существенности по отношению к спецодежде и другим специальным средствам производства сроком службы менее 12 месяцев. Их можно учитывать, как и ранее, на счете 10 до выдачи сотруднику. Также не обязательно применять критерий существенности к малоценным основным средствам до перехода на ФСБУ 6/2020. Отмена Методических указаний по учету специальных средств производства и внедрение в бухгалтерском учете понятия существенности позволяют бухгалтеру выстроить свой учет и классификацию объектов так, как это действительно удобно и экономически целесообразно.

От редакции. В 1С:Лектории 04.03.2021 состоялась онлайн-лекция «Учет малоценных объектов в 1С:Бухгалтерии 8» с участием экспертов 1С. Видеозапись см. на сайте 1С:ИТС на странице 1С:Лектория .

Учет основных средств и налог на имущество

Во время налоговых проверок инспекторы обязательно смотрят, насколько правильно ведется бухгалтерский учет основных средств. Дело в том, что данные об остаточной стоимости ОС используются при начислении налога на имущество (с 2019 года под налог на имущество подпадают только недвижимые основные средства).

Соответственно, любая ошибка, допущенная при учете основных средств, облагаемых налогом на имущество, может привести к налоговым штрафам и пеням.